В статье развивается тема рыночной неэффективности в контексте концепций популярных алгоритмических стратегий онлайн-трейдинга. От простого следования тренду до использования сезонности, гэпов и новостей.

Содержание:

- Введение

- Моментум и скорость (норма) изменения цены

- Возврат к среднему

- Арбитраж, парный трейдинг и торговля спредом

- Ценовое ограничение и метод сетки

- Циклы

- Ценовые кластеры, линии поддержки/сопротивления

- Торговый канал

- Сезонность

- Новости

- Примечания и ссылки

- Используемые сокращения

Применение model-based направления в трейдинге направлено на эксплуатацию рыночной неэффективности для получения прибыли, превышающей среднюю по рынку. Алгоритм трейдера, сканируя рынок, предсказывает ценовую аномалию и старается, максимально быстро и полное ее отработать.

Математика, которой должна отвечать модель, заключается в расчете (оценке) текущей цены, исходя из предыдущих. Таким образом, model-based-трейдер отметает гипотезы эффективного рынка и случайного блуждания, исключающие любую возможность рыночного прогноза, как с помощью фундаментального, так и технического анализа.

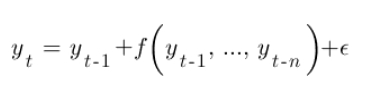

Базовая формула имеет вид:

формула 1

где:

yt – котировка финансового инструмента (акции) в данный/текущий момент времени t;

yt-1 – котировка акции в предыдущий момент времени (t-1);

f – функция от n переменных (от yt-1 до yt-n);

έ – шум (погрешность).

Алгоритм работает тем лучше, чем выше значение функции f относительно шума έ.

Моментум и скорость (норма) изменения цены

Обзор начнем со стратегии следования тренду. Она реализуется с помощью разнообразных технических индикаторов. В числе элементарных – моментум, Momentum и скорость (норма) изменения, Rate of Change (RoC)[1].

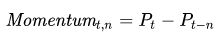

Моментум (t,n) рассчитывается как разница между текущей ценой Pt и ценой n периодов назад Pt-n:

формула 2

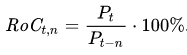

Относительное изменение стоимости актива покажет RoC:

формула 3

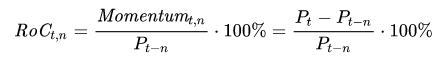

Дополнительно может применяться нормированный RoC, равный отношению моментума к Pt-n:

формула 4

Если моментум (нормированный RoC) равен 0 или обычный RoC=1, то тренд нейтрален, нет аномалий и нет сигнала.

При положительном моментуме (нормированном RoC) и обычном RoC>1 имеем бычий тренд. Если моментум (нормированный RoC) отрицателен, а обычный RoC<1 – медвежий.

При смене знака моментума с плюса на минус или при переходе обычного RoC через 1 сверху вниз – алгоритм фиксирует аномалию (понижение тренда) и отдает приказ на продажу, в противном случае – на покупку.

Корреляция между графиком цены и динамикой моментума иллюстрируется на следующем рисунке[1]:

Стратегия возврата цены к среднему значению, Mean Reversion предполагает наличие «справедливой» цены, о которой все время говорит гипотеза эффективного рынка. Схожее понятие задействуется и сторонниками стоимостного анализа, когда они упоминают внутреннюю или фундаментальную стоимость акции.

Отклонение от «честной» цены является нарушением рыночной эффективности, которую необходимо использовать для извлечения дохода. Методика проста: покупать, когда текущая цена ниже справедливой и продавать в противном случае. Статистика говорит о возврате к среднему значению в 75% случаев.

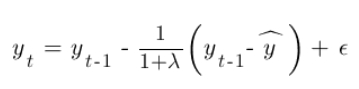

Модель Mean Reversion описывается таким соотношением:

формула 5

где:

yt, yt-1, f, и έ – то же самое, что и в формуле 1;

y с «шляпкой» – честная, справедливая цена;

λ – коэффициент полураспада, half-life factor. Термин, позаимствованный финансистами у физиков-ядерщиков («период полураспада»).

При λ=0, yt равно среднему значению. При увеличении λ вероятность возврата к среднему уменьшается. В пределе, при λ→∞, yt→ yt-1. Котировка остается на месте и не сдвигается к «честной» цене.

Алгоритм открывает позиции, когда текущая цена отходит от «текущей средней» (она также изменяется) на заданный параметр. Вверх – шорт, вниз – лонг. При достижении средней – позиции закрываются.

Конечно, помимо всего прочего, алгоритм должен постоянно вычислять текущую среднюю стоимость актива.

Арбитраж, парный трейдинг и торговля спредом

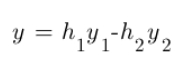

Используется корреляция между двумя и более активами. Приведенная разница цен между ними – y:

формула 6

где:

y1 и y2 – цены «парных» активов;

h1 и h2 – коэффициенты приведения.

Стратегия строится на том, что разница y в равновесном состоянии равна нулю или некоей константе. Отклонение в ту или иную сторону рассматривается, как ценовая аномалия. При достижении введенного алгоритмом предельного параметра смещения отдаются приказы на открытие позиций. На короткую – по более дорогому инструменту и на длинную – по менее дорогому. Далее, процедура та же, что и для методики возврата к среднему. В данном случае – к нулю или иной константе.

Стратегия применима для любого вида арбитражных сделок, торговли спредом и для парного трейдинга.

Ценовое ограничение и метод сетки

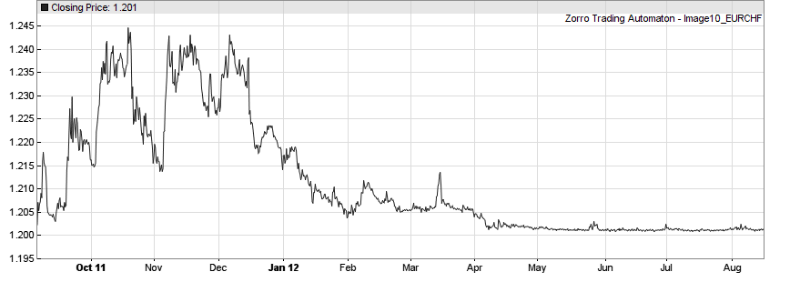

Ценовым ограничениям, как типичным примерам рыночной неэффективности внимание было уделено в профильной статье нашего сайта. Обсуждалась ситуация с парой фунт/дойчмарка, приведшая к «черной среде» 16 сентября 1992 года и борьба спекулянтов с Национальным банком Швейцарии (НБШ), установившего в конце 2011 – начале 2015 гг. минимум в паре евро/франк на отметке 1,20.

При наличии предопределенного, искусственно поддерживаемого узкого ценового диапазона хорошо работает методика по имени «сетка».

Сетка реализуется достаточно просто. Алгоритм выставляет отложенные ордера выше и ниже текущей цены. Лонги открываются при пересечении «центральной» цены (на которую настроена сетка) вверх, шорты – в обратном направлении. Позиции закрываются по выставленным в пределах сетки take profit.

Казалось бы, успех обеспечен на 100%. В реальности – далеко не так. Это может иметь примерно столько смысла, как если вы поставите одновременно на красное и черное в рулетке. Обычно трейдеры хеджируются, открывая и закрывая позиции одного направления (фиксируя результат), вместо того, чтобы, например, с висящим лонгом, открывать дополнительно еще и шорт. При грамотной тактике вероятность выигрыша с использованием сетки приближается к хорошему показателю в 60%.

В случае барьера для удорожания франка, возведенного НБШ в сентябре 2011 г. узкий ценовой коридор поддерживался обеими сторонами. Вниз от линии 1,20 пару евро/франк не пускал НБШ, вверх – «героические» усилия спекулянтов, атаковавших швейцарский редут. Котировки двигались в узком горизонтальном коридоре – идеальной конструкции для сетки.

Динамика пары евро/франк октябрь 2011 – август 2012

Важный элемент работоспособности сетки – приемлемая волатильность актива. Она не должна быть сумасшедшей, но и слишком низкие значения тоже неприемлемы. Они приведут к сужению полей сетки, но здесь есть естественный предел. Минимальное деление по ней не может меньше биржевых сборов и брокерских комиссий.

Уход волатильности в ноль – сигнал выхода из игры. Так случилось и с швейцарским франком. Волатильность сжалась накануне 2015 года, накануне снятия НБШ введенного им ограничения.

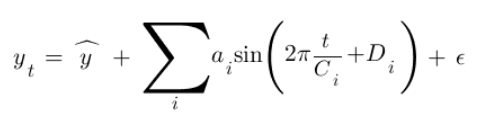

Алгоритм ищет участки тренда цены, которые могут встраиваться в набор циклов (синусоид) со своими амплитудами, периодами и фазами (сдвигами). Некоторая аналогия с возвратом к среднему, но несколько более тонкая.

Математика процесса описывается формулой:

где:

yt, и έ – то же самое, что и в формуле 1;

y с «шляпкой» – честная, справедливая цена;

ai – амплитуда колебания i-го цикла;

Ci – период i-го цикла;

Di – фаза (сдвиг) i-го цикла.

Что дает синусоидальная зависимость?

Если для i-го слагаемого (составляющего) данного временного ряда подставлять t=nCi, где n=0,+/-1,+/-2.., целые числа, то компонента с синусом будет иметь вид:

ai sin(2πn+ Di)= aisinDi

то, есть возвращаться каждый раз к максимуму aisinDi.

Напротив, при t=(n/2)Ci, имеем:

ai sin(2πn/2+ Di)= aisin(πn+Di)=- aisinDi (минимум) для нечетных n.

И так – из цикла в цикл, для каждой i-ой компоненты. Алгоритм «видит», где открывать лонг, где шорт.

Ценовые кластеры, линии поддержки/сопротивления

При создании определенных рыночных условий, цены могут группироваться на отдельных уровнях. Возникают, столь любимые в пособиях по трейдингу, линии поддержки и сопротивления.

При всей кажущейся простоте и действенности торговли от подобных уровней алгоритмы не очень любят их использовать, а то, что написано вызывает сомнения в устойчиво положительных результатах.

Работа с торговым каналом может проводиться двумя способами. Первый – трейдинг внутри канала, второй – пробой канала, breakout.

Наклонный торговый канал[2]

В первом случае имеем целый синтез стратегий к применению: следование тренду, возврат к среднему, циклы и кластеры (для горизонтальных каналов).

Особый интерес, с точки зрения рыночной аномалии, представляет пробой канала. Особенно уязвимы к breakout узкие каналы, а также каналы с большой длительностью. Логично, что узкий и длинный канал наиболее подвержен пробою.

Движение за пределы верхней или нижней границы, характеризуемое появлением сильного моментума, как правило, усиливается серией стоп-лоссов, размещенных трейдерами вплотную над и под границей. Здесь уместен торговый алгоритм, который будет отслеживать характер колебаний в ту или иную сторону. При наличии выраженной тенденции он будет открывать позиции в требуемом направлении, при отсутствии таковой – пребывать в «сонном» режиме.

Под сезонностью алготрейдеры понимают не простую смену времен года, а рельефно выраженные торговые предпочтения в зависимости от того или иного временного периода: внутри квартала, месяца, дня.

Подмечено, что индекс S&P500 обычно подрастает в первые дни каждого месяца. Что касается интрадей-картинки, то здесь даже введен специальный индекс – индекс умных денег, Smart Money Index (SMI), учитывающий вклад профессионалов и институциональных инвесторов в ежедневную торговую активность. О том, как высчитывается SMI упомянуто в статье нашего сайта, посвященной обзору современных аспектов алготрейдинга.

Общий настрой внутридневной торговли состоит в повышении торговой активности в первый и последний часы биржевой сессии. Утренний всплеск традиционно обеспечивают аматоры, а вот вечерний – профи, и за их действиями есть смысл следить специально настроенному алгоритму. В этом ему поможет SMI.

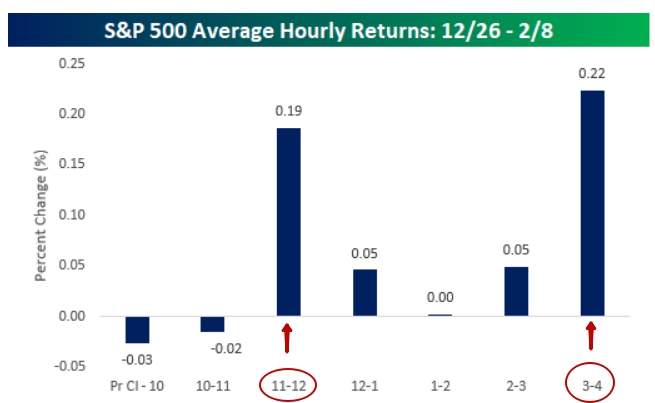

Бывают периоды, длящиеся иногда целые недели, когда биржевое оживление смещается и на другие внутридневные интервалы, оставаясь там довольно долго. Например, в начале текущего года эксперты Bespoke Investment Group отметили следующую особенность по индексу S&P500. С 26 декабря 2018 по 8 февраля 2019 года индекс особенно подрастал на третьем и последнем (седьмом) часу торгов:

Вполне разумным представлялись покупки в начале третьего и седьмого часов и продажи в их конце. Подробно ситуация разобрана в материале сайта об инвестстратегиях, популярных в 2019 году.

В понятие сезонности (повторяемости во времени) укладывается и методика отработки гэпов[3]. У большинства торгующей публики созревают примерно одинаковые решения и обдумывают они их приблизительно в одно и тоже время – вне торговой сессии, то есть, по ночам и выходным. Итог – на открытии дня, особенно в понедельник, цена подскакивает вверх или вниз. Если правильно ориентироваться, то данное обстоятельство можно использовать в построении стратегии.

Гэпы на графике[3]

Обзор завершим тем, как алгоритмы обучаются читать новости. Сейчас возможно и такое.

К сожалению, формализовать, оцифровать новостной фон, с достаточной степенью тонкости и гибкости в торговые сигналы – все еще непростая задача для относительно недорогого и доступного для среднего алготрейдера софта.

Крупные хедж-фонды (в частности, Two Sigma) уже давно применяют текст-майнинг, пропуская информацию, публикуемую в самых различных областях, через сложную систему разнообразных, специально настроенных фильтров. Подобно усатому киту, оставляющего сравнительно небольшое количество живительного планктона, после прокачивания через усы-фильтры десятков и сотен тонн морской воды.

источник[4]

В их штате далеко не только трейдеры и математики. Иммунологи, лингвисты, метеорологи, астрофизики, социологи принимают активное участие в обработке сведений и подготовке профильных алгоритмов. Сканируется все. От метеосводок до фото космических объектов. От финансового отчета до форума в соцсети.

Простой алгоритм можно, как минимум, запрограммировать использовать оценку, рейтинг той или иной макроэкономической новости. Поставщики статистики присваивают выходу каждого экономического индикатора степень важности. Какая волатильность ожидается на рынке после его публикации: от невысокой до высокой. Как фактическое значение соотносится с прогнозом: хуже, лучше или повторяет его.

Примечания и ссылки (источник – Википедия)

- ↑ «Моментум»

- ↑ «Торговый канал»

- ↑ «Гэп (англ. gap— разрыв) — термин в техническом анализе потока котировок, которым описывается ситуация существенной разницы между ценой закрытия предыдущего таймфрейма (элемента графика) и ценой открытия следующего, «Гэп (технический анализ)»

- ↑ «Киты»

В изложении также использованы материалы ресурсов: The Financial Hacker (в обработке Habr.com), ProFinance, Investfunds

RoC – Rate of Change, скорость (норма) изменения

SMI – индекс умных денег, Smart Money Index