Фьючерс (англ. futures) – производный финансовый инструмент (срочный контракт, дериватив), по купле-продаже базового актива на бирже с отсрочкой исполнения обязательств. Имеет стандартизированную форму. Параметры фьючерса отображены в его спецификации и являются едиными для каждого выпуска дериватива. Фьючерс можно рассматривать, как унифицированный форвардный контракт, предназначенный для биржевой торговли. Другие названия фьючерса – фьючерсный контракт/договор.

Различают поставочный и беспоставочный (расчетный) фьючерсы. В первом случае при исполнении происходит поставка базового актива, во втором – проводятся только денежные расчеты, исходя из цены базового актива на дату экспирации[1] фьючерса.

В предлагаемом материале рассматриваются конкретные характеристики фьючерсов и отдельные практические аспекты операций с ними на примере организации работы срочного рынка Московской Биржи (МБ).

СОДЕРЖАНИЕ:

1. Как «читать» фьючерс. Спецификация контракта

1.1. Фьючерс на индекс РТС

1.2. Фьючерс на акции Сбербанка

1.3. Фьючерс на курс доллар-рубль

1.4. Фьючерс на нефть марки Brent

2. Гарантийное обеспечение (ГО)

3. Вариационная маржа (ВМ)

4. Организация торгов срочными контрактами на МБ

5. Особенности парного трейдинга с использованием фьючерсов

6. Плюсы и возможности фьючерсов

Примечания и ссылки

Используемые сокращения

1. КАК «ЧИТАТЬ» ФЬЮЧЕРС. СПЕЦИФИКАЦИЯ КОНТРАКТА

На дату подготовки статьи на срочном рынке МБ обращаются фьючерсы с такими базовыми активами:

- российские и зарубежные фондовые индексы;

- акции российских эмитентов;

- облигации федерального займа (ОФЗ);

- валютные пары (курсы одной валюты относительно другой);

- товары (нефть, драгметаллы, сахар-сырец).

Познакомиться с фьючерсом поможет его «паспорт» – спецификация контракта.

Строго говоря, под Спецификацией, МБ понимает текстовый документ вида: «Спецификация фьючерсного контракта на <вид базового актива>», утверждаемый решением Правления биржи. В дальнейшем по тексту, для простоты и краткости, Спецификация контракта будет приравнена к списку его основных характеристик.

Ключевые параметры (спецификацию) фьючерса на индекс рассмотрим на примере фьючерса МБ на индекс РТС (RTSI).

Прежде всего, несколько слов о самом индексе.

На конец октября 2018 г. в корзину RTSI входят акции 42 крупнейших российских компаний (а также депозитарные расписки на акции иностранных компаний с российскими активами), лидеров фондового рынка РФ. Номинирован RTSI в долларах. Наряду с рублевым индексом МосБиржи, важнейший индикатор МБ и рынка акций России, в целом. Рассчитывается с 01.09.1995[2].

Спецификация фьючерса на индекс РТС выглядит следующим образом:

Параметры фьючерса RTS-12.18

(здесь и далее, источник изображений – официальный сайт МБ, если иное не оговорено)

Что здесь важно?

1) Краткое наименование и краткий код контракта.

В данном случае RTS-12.18 и RIZ8. В имени дериватива зашита важная информация – конечный месяц его обращения. Для RTS-12.18 – декабрь 2018 г.

2) Тип контракта.

RTS-12.18 – расчетный фьючерс.

3) Лот.

Количество базового актива в одном контракте. Для RTS-12.18 лот равен 1, т.е. одному индексу РТС.

4) Котировка (цена) контракта.

Фьючерс котируется в пунктах, как значение индекса РТС, умноженное на 100.

5) Сроки обращения контракта.

Первый и последний день обращения и день исполнения фьючерса. Обычно две последние даты совпадают. RTS-12.18 был введен 12.12.2016 и закончит «свой путь» 20.12.2018. Общий период его существования – 2 года.

6) Шаг цены.

Минимальное значение изменения цены инструмента, иногда говорят: «Минимальный шаг цены». Для RTS-12.18 – 10 пунктов. Т.е. любая котировка (цена) дериватива будет кратна 10. Например, не может быть цены 100105 пунктов.

7) Стоимость шага цены.

Стоимость шага цены RTS-12.18 равна стоимости 10 пунктов. Для RTS-12.18 стоимость шага определяется, как 20% от рублевого курса доллара или, другими словами, курс 20 американских центов. На 20.10.2018 – 13,12064 руб. (далее, в спецификациях контрактов информация дается на 19-20.10.2018). В качестве курса доллара берется индикативное значение, рассчитываемое по специальной методике МБ. Для оценки вполне годится официальный курс Центробанка России. Отличие будет только во втором знаке после запятой.

Не путать «шаг цены», выраженный в пунктах и «стоимость шага цены» в рублях.

8) Нижний и верхний лимиты.

Определяют возможный коридор цен на инструмент. Для RTS-12.18 на 20.10.18: 106400/118420 пп. Зависит от значений предыдущего клиринга[3] и гарантийного обеспечения (ГО). Подробнее о клиринге и ГО для фьючерса на МБ см. ниже.

9) Расчетная цена последнего клиринга.

Фиксирует цену инструмента по последнему клирингу. Для RTS-12.18 на 20.10.18 – 112410 пп.

10) Размеры биржевых сборов.

Расходная часть трейдера при открытии/закрытии позиций по фьючерсу и при его исполнении.

11) Гарантийное обеспечение.

Минимальный размер суммы, вносимой инвестором, для открытия позиции по одному контракту.

(оставим за рамками уточнение «на первом уровне лимита концентрации», связанное с риском инвестиционного портфеля)

Также в спецификации прописывается, как рассчитывается цена исполнения фьючерса.

Для того, чтобы почувствовать, как соотносятся между собой котировки фьючерса на индекс РТС и самого индекса, сравним их значения на 20.10.2018. Расчетная цена последнего клиринга по RTS-12.18 равна 112410 (см. п. 9 текущего подраздела), Индекс закрылся на уровне 1126,97 пунктов. Для сравнения достаточно умножить значение RTSI на 100 или разделить котировку RTS-12.18 на 100. Получаем, что индекс немного опережает фьючерс.

1.2. Фьючерс на акции Сбербанка

Большинство позиций по этому и двум другим фьючерсным контрактам, рассмотренным ниже, уже прокомментированы в предыдущем подразделе.

Рассмотрим существенные отличия.

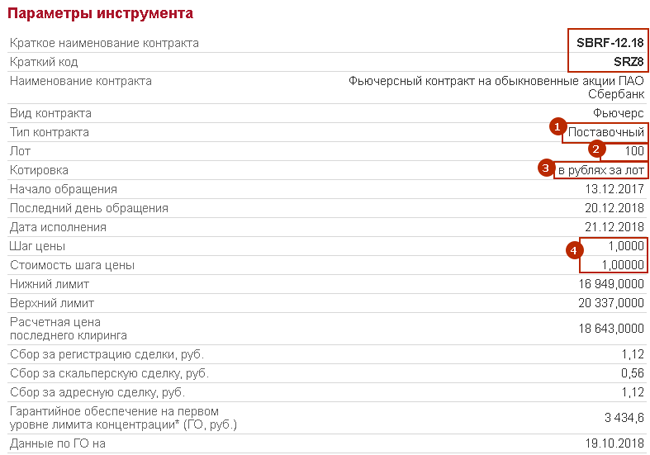

Параметры фьючерса SBRF-12.18

1) Тип контракта.

SBRF-12.18 – поставочный фьючерс. То есть владелец контракта получит акции при его исполнении.

2) Лот.

Для SBRF-12.18 один лот включает 100 акций Сбербанка.

3) Котировка контракта.

Дериватив котируется в рублях за один лот.

4) Шаг цены равен 1. Стоимость шага цены – один рубль.

Вновь сравним абсолютные значения фьючерса и его базового актива. Расчетная цена последнего клиринга (20.10.2018) по SBRF-12.18 равна 18643 руб. Акции Сбербанка закрылись на отметке 183,8 руб. Исходя из величины лота, фьючерсная цена акции Сбербанка с поставкой на 20.12.2018 (186,43 руб.) опережает текущую стоимость базового актива (одной акции СБ РФ).

1.3. Фьючерс на курс доллар-рубль

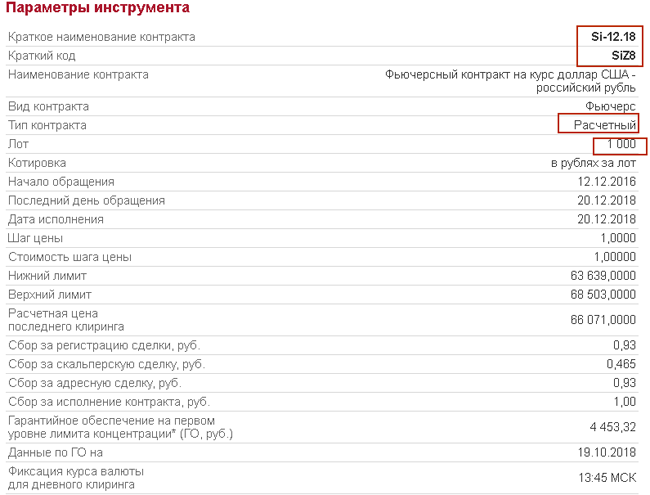

Здесь уже почти все понятно и обсуждать особенно нечего. Контракт Si-12.18 с датой исполнения 20.12.2018 имеет расчетный тип и лот в 1000 «пар доллар-рубль».

Параметры фьючерса Si-12.18

1.4. Фьючерс на нефть марки Brent

У нефтяного фьючерса от Московской Биржи следующие особенности.

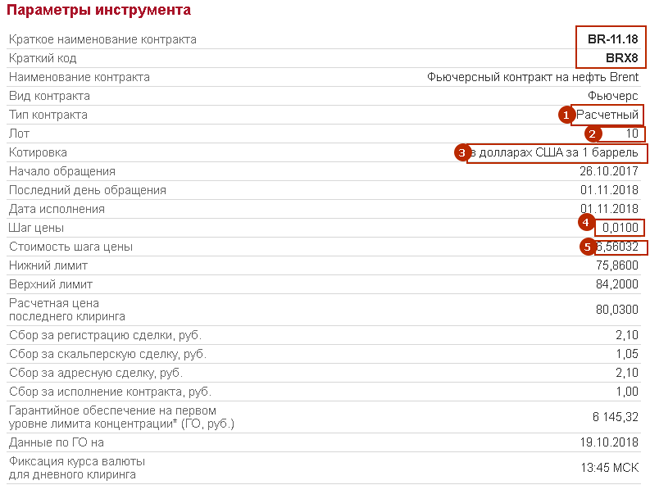

Параметры фьючерса BR-11.18

1) Тип контракта.

BR-11.18 – расчетный фьючерс. На дату исполнения – 1 ноября 2018 г. нефть его владельцам не поставляется.

2) Лот.

10 баррелей Brent.

3) Котировка (цена).

Рассчитывается в долларах, но за 1 баррель. То есть котируется 1/10 лота.

4) Шаг цены.

0,01 доллара. Таким образом, цена BR-11.18 измеряется до цента, как обычная нефтяная котировка. Смотрим на расчетную цену последнего клиринга (20.10.18) - $80,03.

5) Стоимость шага цены.

Равен курсу 10 центов США в рублях (лот = 10 баррелей). На 20.10.2018 – 6,56032 руб.

Безусловно, массив фьючерсов на МБ не исчерпывается приведенными четырьмя позициями. В том числе и по этим базовым активам. Могут быть контракты с другими сроками исполнения, разным масштабированием по одному и тому активу (стандарт и мини) и т.д.

2. ГАРАНТИЙНОЕ ОБЕСПЕЧЕНИЕ (ГО)

Одна из важнейших характеристик срочного рынка.

Для того, чтобы торговать деривативами, трейдеры не платят 100% стоимости контракта при открытии позиции. Достаточно внести ГО, еще говорят, «заблокировать средства под ГО». Общее ГО равно ГО под один контракт, умноженное на количество контрактов данного вида, по которым открываются длинные/короткие позицию.

«Правила клиринга…», датированные 25.07.2018 г. от «Национального клирингового центра» (НКО-ЦК «НКЦ»), проводящего клиринг на МБ, определяют ГО следующим образом:

«Гарантийное обеспечение – сумма в российских рублях, рассчитываемая в соответствии с Правилами клиринга на срочном рынке, необходимая для оценки достаточности Обеспечения для обеспечения исполнения обязательств по совокупности обязательств по Срочным контрактам».

Несколько витиевато и с повторами, как и в любом ином официальном документе, тем не менее, роль ГО на бирже ясна – обеспечение обязательств по срочным сделкам. Вносит ГО каждый участник срочных торгов, вне зависимости от направления позиции (long или short).

Взносы участников срочного рынка МБ со статусом «Участник клиринга» формируют гарантийный фонд (ГФ). ГФ и ГО образуют общее Обеспечение исполнения срочных контрактов на МосБирже и размещаются на счетах НКЦ в НРД (Национальном резервном депозитарии).

Порядок расчета ГО достаточно сложен, использует риск-методики, и определяется внутренними документами биржи. У МосБиржи – это «Принципы расчета гарантийного обеспечения НКО НКЦ (АО) на срочном рынке». На дату написания статьи действует редакция от 13.09.2018 г.

Размер ГО по каждому контракту на текущую дату публикуется в списке его параметров.

ГО для фьючерса RTS-12.18 на 23.10.2018 г.

Трейдинг фьючерсами – классический пример маржинальной торговли[4]. ГО называют также начальной маржой, Initial margin. Если направления тренда и открытой позиции не совпадают, т.е. курс дериватива падает при long или растет при short, то начиная с определенного уровня цены, от торговца потребуют увеличить средства, заблокированные под ГО. В противном случае, биржа закроет часть позиций (или все позиции), для соблюдения требования соответствия минимальности ГО.

Сразу выплывает главный козырь (и главная опасность) маржинальной торговли – плечо / финансовый леверидж[5].

Оценкой плеча по фьючерсу на выбранную дату может служить отношение расчетной цены последнего клиринга (РСПК), выраженное в рублях, на размер ГО.

Рассчитаем плечо по фьючерсу на индекс РТС, RTS-12.18. Дата – 20.10.2018 (ГО на 19.10.18).

Цена контракта в рублях = РСПК/(шаг цены)*(стоимость шага цены) = 112410/10*13,12064=147489,11 руб.

ГО=17813,37 руб.

Плечо=147489,11/17813,37=8,28.

ГО от цены контракта составляет 12,08%.

Проведя аналогичные вычисления по трем другим фьючерсам на 20.10.18, сведем исходные и полученные данные в таблицу:

|

Фьючерс |

РСПК в единицах контракта |

Шаг РСПК |

Стоимость шага, руб. |

РСПК в руб. |

ГО, руб. |

Плечо |

ГО/РСПК, % |

|

RTS-12.18 |

112410 |

10 |

13,12064 |

147489,11 |

17813,37 |

8,28 |

12,08 |

|

SBRF-12.18 |

18643 |

1 |

1 |

18643 |

3434,6 |

5,43 |

18,42 |

|

Si-12.18 |

66071 |

1 |

1 |

66071 |

4453,32 |

14,84 |

6,74 |

|

BR-11.18 |

80,03 |

0,01 |

6,56032 |

52502,24 |

6145,32 |

8,54 |

11,70 |

Беглый взгляд позволяет сделать вывод, что наименее рискованной торговлей по приведенным четырем инструментам, с точки зрения биржевых риск-менеджеров, является срочный валютный трейдинг по паре доллар-рубль. Об этом говорит максимальное предлагаемое плечо, почти 15 и, соответственно, наименьший процент ГО от цены контракта – 6,74%. На другом полюсе – фьючерс на акции Сбербанка с плечом «всего» в 5,43.

Другой важнейший показатель фьючерсной торговли.

Простейшая интерпретация ВМ – прибыль или убыток по торговому счету трейдера по итогам каждого клиринга (после определения расчетной цены инструмента). Если базовый размер гарантийного обеспечения един для всех и является одним из параметров фьючерса, то вариационная маржа очень индивидуальна и зависит от цены (до первого клиринга) и направления открытия позиции.

Формулы для расчета ВМ по каждому контракту МосБиржа приводит в текстовом файле Спецификации. Наиболее просто они выглядят для фьючерсов на российские акции, в частности, для рассмотренного выше фьючерса на акции Сбербанка SBRF-12.18.

В зависимости от того, прошел ли заключенный трейдером контракт первый ежедневный клиринг различают две формулы для ВМ по фьючерсам на акции[6].

1) ВМ по купленному/проданному контракту накануне клиринга, по такому контракту расчет ВМ осуществляется впервые:

ВМ0=(РЦ2-Ц0)*W/R.

2) ВМ по контракту, позиция по которому прошла ряд клирингов и серия расчетов ВМ уже имела место:

ВМт=(РЦ2-Ц1)*W/R.

где:

Ц0 – цена заключения контракта;

РЦ2 – текущая (последняя) расчетная цена контракта;

РЦ1 – предыдущая расчетная цена контракта;

W – стоимость минимального шага цены;

R – минимальный шаг цены.

Для того, чтобы «почувствовать» формулы, рассмотрим варианты движения цены дериватива.

Предположим, трейдер купил фьючерс по Ц0, т.е. открыл по нему длинную позицию. Пусть тренд идет вверх и на текущем (первом) клиринге РЦ2>Ц0. ВМ положительна и начисляется на торговый счет трейдера. При этом, она списывается со счета трейдера, у которого короткая позиция в инструменте. То есть, в данном случае, покупатель получает ВМ, а продавец ее платит. Множитель W/R переводит вариационную маржу в рублевое измерение. Если контрактов N, то общая ВМ=N*(РЦ2-Ц0)*W/R.

В том же духе работает формула и для «старых» фьючерсов, через Ц1.

При движении котировок вниз, ВМ отрицательна и списывается со счета покупателя. Напротив, счет Продавца подрастает на сумму ВМ.

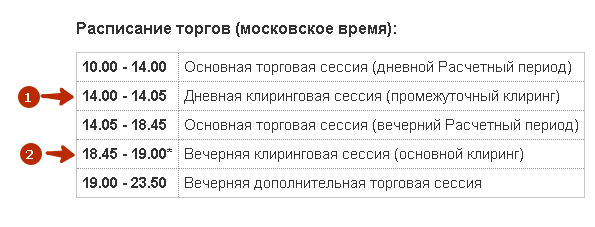

Расчет, начисление/списание вариационной маржи происходит при каждом биржевом клиринге. На МБ их два: промежуточный клиринг в 14.00-14.05 и основной клиринг в 18.45-19.00.

4. ОРГАНИЗАЦИЯ ТОРГОВ СРОЧНЫМИ КОНТРАКТАМИ НА МБ

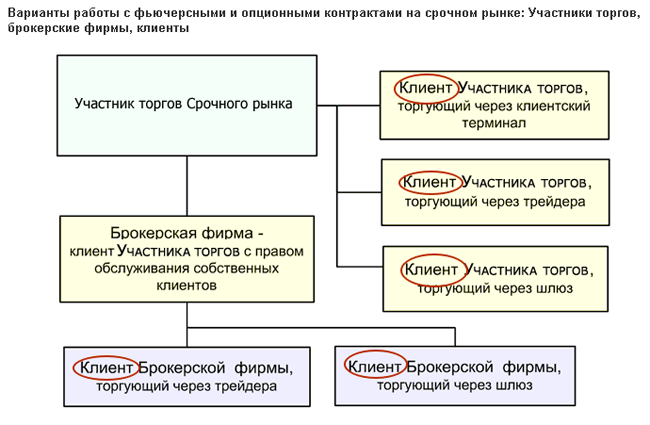

Фьючерсами и иными деривативами на Московской Бирже оперируют три категории лиц.

1) Участники торгов срочного рынка.

2) Брокерская фирма – клиент Участника торгов, с правом обслуживания собственных клиентов.

3) Иные клиенты, юридические и физические лица, которые могут работать напрямую с Участниками торгов или с посредником в виде Брокерской фирмы.

Клиент выходит на срочный рынок через трейдера, шлюз (специальное программное обеспечение) или клиентский терминал.

Под «Участником торгов» на МБ понимается «первичный» участник операций с финансовыми инструментами, такие лица в широкой литературе именуются «членами биржи».

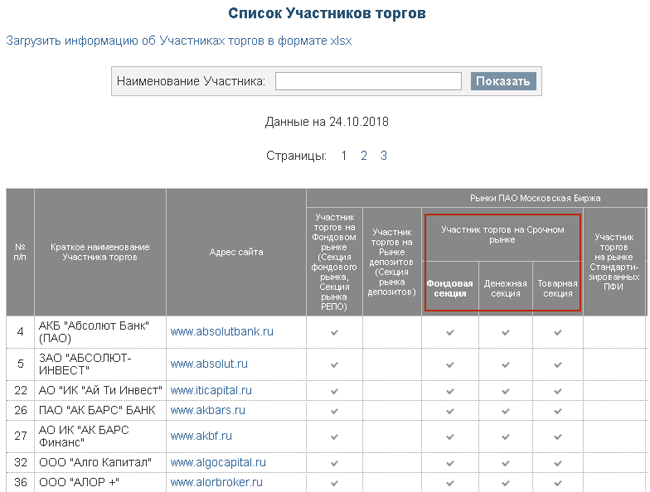

Список Участников торгов приводится на отдельной веб-странице МосБиржи с указанием их наименования, официального сайта и перечня секций срочного рынка, на которых присутствуют.

Подобьем итог.

В самом первом приближении, алгоритм работы на срочном рынке выглядит следующим образом.

1) Для выхода на МБ физическое или юридическое лицо выбирает Участника торгов и подписывает с ним Договор об обслуживании на срочном рынке МосБиржи. Сделать это можно и с брокерской фирмой – клиентом Участника торгов.

2) Вносит деньги на свой торговый счет.

3) Начинает торговать, т.е. открывает длинные/короткие позиции по фьючерсам, исходя из размера их ГО.

4) В случае необходимости, пополняет счет для соответствия маржинальным требованиям по ПФИ, так, чтобы на нем находилось минимально необходимое ГО. В противном случае позиции / часть позиций трейдера будут принудительно закрыты биржей.

5) Для самостоятельного закрытия позиции, открывает противоположную позицию на аналогичное количество данных контрактов и фиксирует финансовый результат по срочной сделке или доводит купленные/проданные фьючерсы до дня экспирации и получает свою дельту на счет или базовый актив, в зависимости от типа контракта.

5. ОСОБЕННОСТИ ПАРНОГО ТРЕЙДИНГА С ИСПОЛЬЗОВАНИЕМ ФЬЮЧЕРСОВ

Фьючерс и базовый актив – оптимальные инструменты для парного трейдинга или торговли спредом. Тренды инструментов подчиняются одним и тем же тенденциям. Любое расширение спреда неизбежно сменяется его сужением. Окончательно он выходит в ноль в день экспирации.

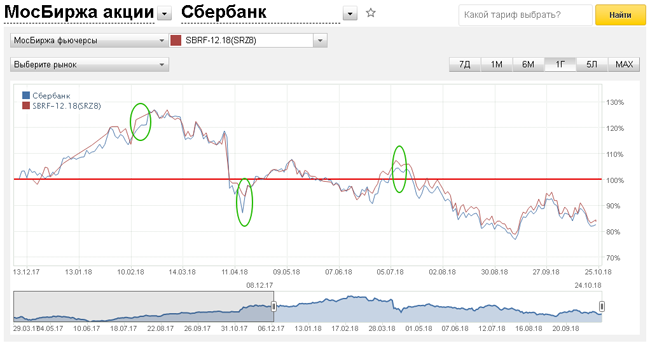

Рассмотрим темпы изменения котировок фьючерса и его базового актива на примере обыкновенных акций Сбербанка и фьючерса SBRF-12.18.

Так как контракт обращается с 13.12.2017, то в качестве временного отрезка выберем год.

Сравнительные графики темпов роста/падения курсов акций Сбербанка и фьючерса SBRF-12.18 с середины декабря 2017 г.[7]

Зеленым овалами отмечено несколько максимальных расхождений в скорости изменения цен на инструменты.

Напомним, приведенные в подразделе 1.2 котировки на 20.10.18. Акция Сбербанка стоила 183,8 руб, фьючерсная цена бумаги – 186,43. Спред 2,63 руб. Фьючерс опережает акцию на 2,63 руб. или на 1,43%. Есть смысл рассмотреть открытие короткой позиции по фьючерсному контракту и длинной – в акциях. На экспирации цены сойдутся и торговец получит прибыль, если ее не съедят биржевые и брокерские расходы. Тут надо считать.

В любом случае, в течение срока обращения спред вполне мог быть и выше, а темпы изменения цен на инструменты отличаются. Все это повышает вероятность положительного результата парного трейдинга.

6. ПЛЮСЫ И ВОЗМОЖНОСТИ ФЬЮЧЕРСОВ

Торговля на фьючерсном рынке имеет целый ряд преимуществ перед операциями на рынке базового актива.

1) Безусловное и бесплатное использование плеча.

2) Минимизация транзакционных издержек, в частности, по депозитарным и расчетным услугам.

3) Существенно более низкие биржевые сборы.

4) Вариант торговли всем фондовым рынком через открытие позиций по фьючерсам на индексы. Более того, сейчас МБ предлагает фьючерсы не только на российские индексы РТС и ММВБ, но и фьючерс на индекс акций американских эмитентов US500, который на 99,9% коррелирует со знаменитым S&P500.

5) Облегченный выход на валютный и товарный рынки.

6) По любому фьючерсу можно одинаково легко открывать оба типа позиций (длинные и короткие) при одном и том же размере ГО.

7) Большой выбор спекулятивных, хеджерских и рыночно-нейтральных стратегий, в том числе, в комбинации со спотовым рынком базового актива.

- ↑ Экспирация срочного контракта. Дата исполнения срочного контракта (фьючерса, опциона) и закрытия взаимных обязательств по нему.

- ↑ «Индекс РТС» (Википедия).

- ↑ Клиринг на бирже. Зачет встречных однородных требований между участниками биржевых торгов по окончанию торговой сессии.

- ↑ Маржинальная торговля. Торговля ценными бумагами и другими инструментами с использованием заемного капитала (финансового левериджа, плеча) под залог начальной маржи (гарантийного обеспечения). В качестве залога могут выступать также пакеты ликвидных ценных бумаг.

- ↑ Финансовый леверидж. Другие названия – финансовый рычаг, финансовое/кредитное плечо. Отношение размера заемных средств (предприятия) к собственному капиталу. В маржинальной торговле может записываться, как отношение суммы возможного контракта к залогу (обеспечению, марже).

- ↑ «Спецификация фьючерсных контрактов на акции российских эмитентов», утверждена решением Правления МБ 22.05.2015 г.

- ↑ Источник – сайт компании «Финам».

МБ – Московская Биржа

ПФИ – производный финансовый инструмент

ГО – гарантийное обеспечение

ГФ – гарантийный фонд

RTSI – индекс РТС Московской Биржи

НКО-ЦК «НКЦ» – небанковская кредитная организация – центральный контрагент «Национальный клиринговый центр»

(НКО АО) «НРД» – Национальный резервный депозитарий

РСПК – расчетная цена последнего клиринга

ВМ – вариационная маржа