“Мне просто повезло в этом мире. Шанс родиться в США составлял для меня один к пятидесяти. Выйдя из материнского лона в США, а не в любой другой стране, где у меня было бы гораздо меньше возможностей, я выиграл в лотерею”.

Из книги Шредер Элис “Уоррен Баффет. Лучший инвестор мира”

Анализ портфеля Berkshire Hathaway, флагманской инвестиционной структуры Уоррена Баффетта, по состоянию на 30 сентября 2021 года (за 3 квартал 2021). Динамика и показатели акций первой десятки вложений легендарного инвестора.

О детских и юношеских годах Уоррена Баффетта смотрите текст на Rusforexclub Уоррен Эдвард Баффетт, начало пути. 4 эпизода и 4 принципа.

Содержание:

- Apple Inc. (тикер AAPL) с03

- Bank of America Corporation (BAC) с04

- American Express Company (AXP) с05

- The Coca-Cola Company (KO) с06

- The Kraft Heinz Company (KHC) с07

- Moody's Corporation (MCO) с08

- Verizon Communications Inc. (VZ) с09

- U.S. Bancorp (USB) с10

- DaVita Inc. (DVA) с11

- The Bank of New York Mellon Corporation (BK) с12

- Динамика 30.09.2020-30.09.2021 с13

- Динамика 31.12.2020-30.09.2021 с14

- Динамика 30.06-30.09.2021 с15

- Коэффициент цена/прибыль, P/E с16

- Коэффициент цена / балансовая стоимость, P/B с17

- Коэффициент цена/выручка, P/S с18

- Годовой дивиденд с19

- Дивидендная доходность с20

- Средневзвешенные показатели по ТОП-10. Акции BRK-B с21

- Примечания с22

- Список источников с23

- Используемые сокращения с24

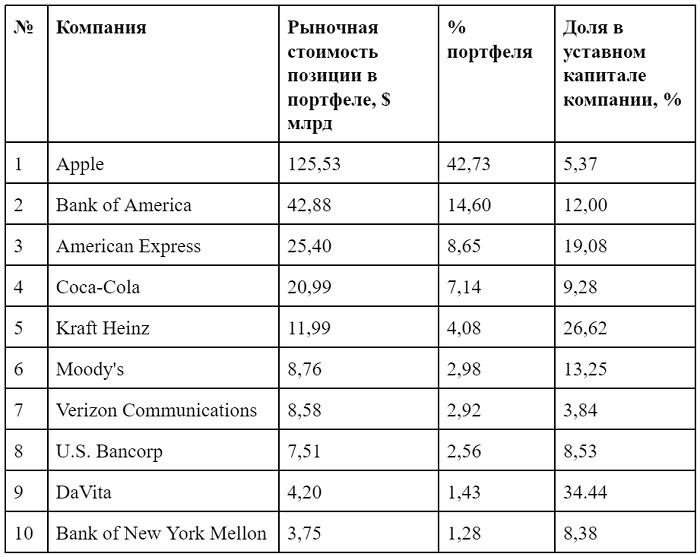

15 ноября 2021 года холдинговая компания Berkshire Hathaway Inc., как любая иная инвестиционная структура, управляющая активами от $100 млн, подала в SEC ежеквартальную форму 13F[1]. Рыночная стоимость портфеля компании У. Баффетта составила $293,45 млрд. 88,46% портфеля занимают вложения в акции десяти компаний.

Цель данного материала - доступный анализ первой десятки инвестиций Оракула из Омахи. По сути, копирование ключевых позиций портфеля Баффетта уже давно стало одним из видом пассивной стратегии на фондовом рынке.

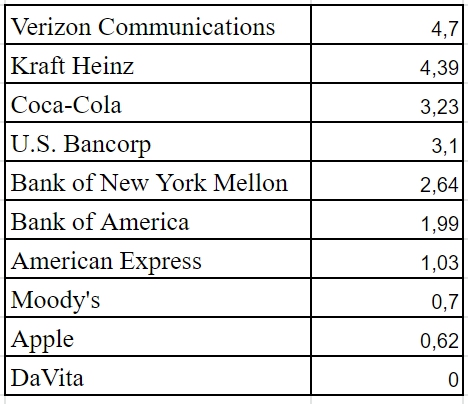

ТОП-10 в портфеле Berkshire Hathaway:

Что мы будем отслеживать по бумагам У, Баффетта?

1. Изменения курсовой стоимости за периоды:

- 30.06-30.09.2021 (за третий квартал текущего года);

- 31.12.2020-30.09.2021 (первые девять месяцев текущего года);

- 30.09.2020-30.09.2021 (двенадцать месяцев на отчетную дату).

2. Фундаментальные стоимостные показатели на 30.09.2021:

- коэффициент цена/прибыль, P/E;

- коэффициент цена / балансовая стоимость, P/B;

- коэффициент цена/выручка, P/S.

3. Дивиденды по состоянию на 30.09.2021:

- размер последнего общего годового дивидендного платежа на дату отчетности;

- дивидендная доходность (отношение годового дивиденда к цене акции на 30.09.2021).

Каждая бумага будет проиллюстрирована графиком стоимости в сравнении с динамикой индекса S&P 500.

После разбора ситуации в разрезе отдельного инструмента, они будут проранжированы по исследуемым параметрам.

Итак, приступаем.

Компания Стива Джобса и Тима Кука абсолютный лидер среди приоритетов Уоррена Баффетта. На 30.09.21 Berkshire Hathaway владеет 887 млн акций компании, рыночная стоимость которых на отчетную дату составила $125,5 млрд - 41,47% портфеля. Доля инвестора в технологическом гиганте с капитализацией $2,8 трлн (на дату подготовки материала, 21.12.21) - 5,37%.

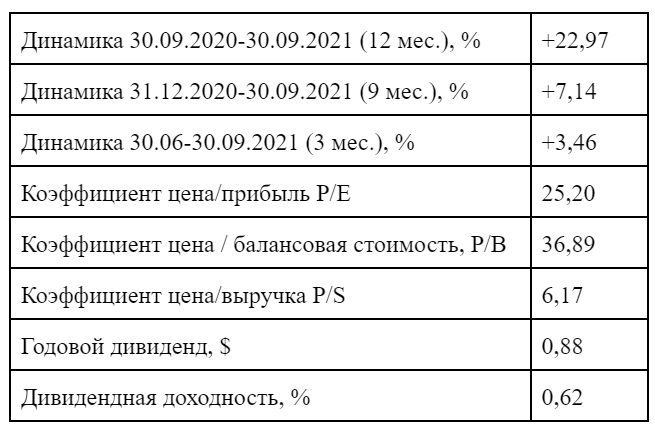

Показатели Apple имеют такой вид:

Еще раз подчеркиваем, здесь и далее все значения выведены на 30 сентября 2021 года.

Рост за год, предшествующий 30 сентября 2021 г., достаточно скромный (+22,97%), уступающий подъему S&P 500: +28,09

Ниже приведена сравнительная динамика бумаги и индекса S&P 500:

AAPl vs S&P 500

Здесь и далее, индекс широкого рынка - красная кривая, инструмент - черная кривая. Период сравнения 01.01-30.11.2021. Источник - Yahoo.Finance

Отставание акций AAPL от S&P 500 налицо.

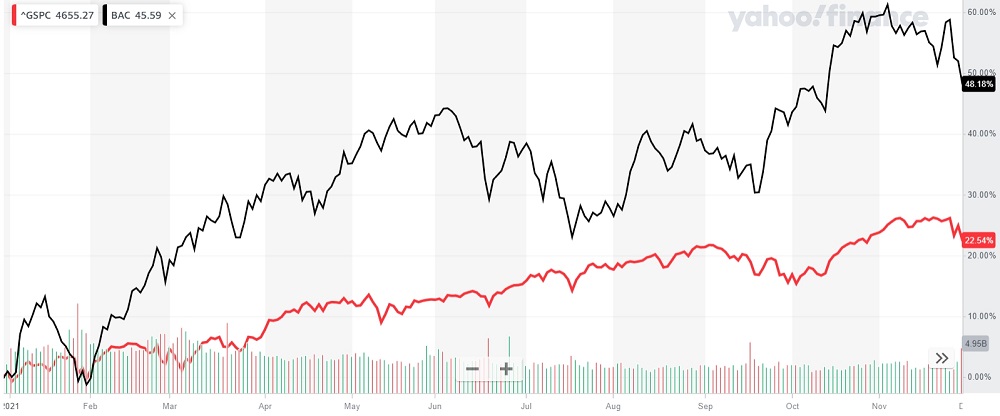

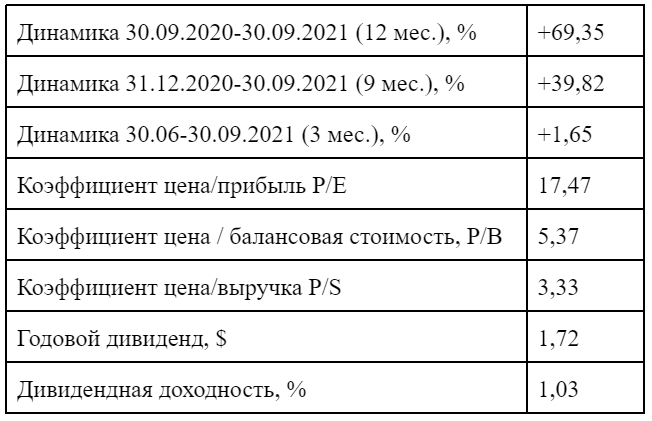

2. Bank of America Corporation (BAC)

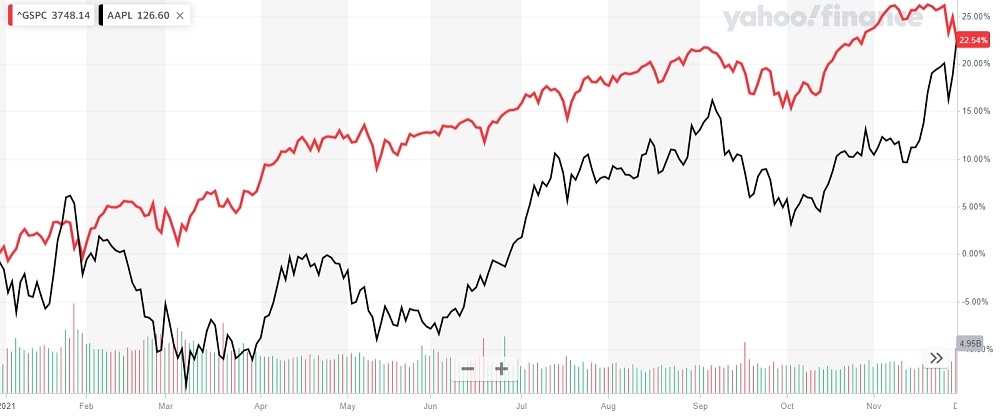

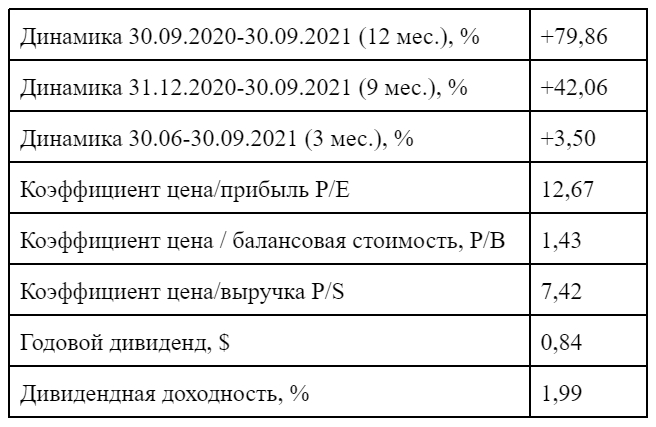

Крупнейший представитель финсектора в портфеле Berkshire Hathaway. Цена позиции $42,8 млрд. Доля в уставном капитале - 12%, серьезная инвестиция. В портфеле занимает 14,6%.

Всего банков и финансовых компаний в первой десятке Баффетта целых пять, включая Moody's, 30,07% портфеля. У Bank of America отличные “динамические” показатели - почти 80% за год и 42% за девять месяцев. S&P 500 остался далеко позади.

График говорит об этом особенно красноречиво:

BAC vs S&P 500

Добавим, что акция относительно слабо “перегрета” - коэффициенты P/E, P/B и P/S сравнительно невелики. Так P/B равен, всего лишь, 1,43. Есть “запас хода”.

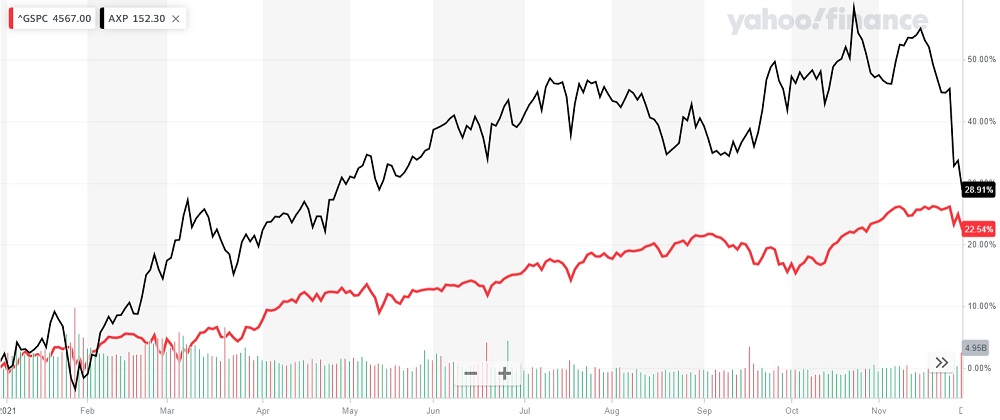

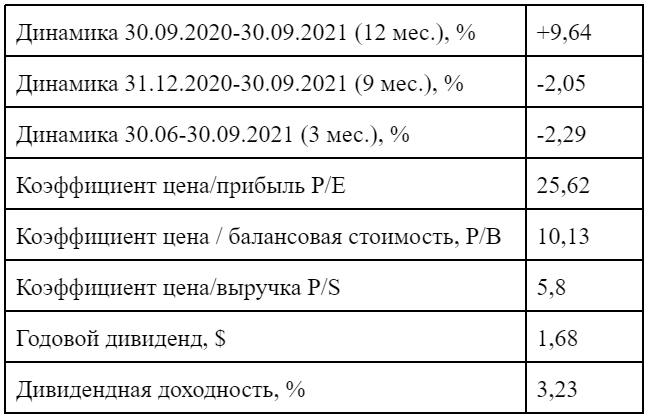

3. American Express Company (AXP)

Также хорошо выглядит American Express, старейший эмитент платежных карт. Почти 70% годовой доходности. Рыночная стоимость позиции в портфеле - $25,4 млрд (8,65%). Баффетту принадлежит целых 19% компании.

AXP vs S&P 500

На фоне динамики Bank of America и American Express темп “Крупнейшего мирового производителя и поставщика концентратов, сиропов и безалкогольных напитков”[2] куда более скромный - менее 10% подъема за год и отрицательные показатели на периодах покороче.

KO vs S&P 500

Среди плюсов можно отметить неплохую дивидендную доходность - 3,23%. Вспомним, что Coca-Cola относится к дивидендным аристократам, то есть, регулярно выплачивает дивиденды по акциям на протяжении последних 25 лет подряд. Размер дивидендных выплат при этом не уменьшается.

Стоимость инвестиции на 30.09.21 - почти $21 млрд (7,14% портфеля), 9,3% уставного фонда.

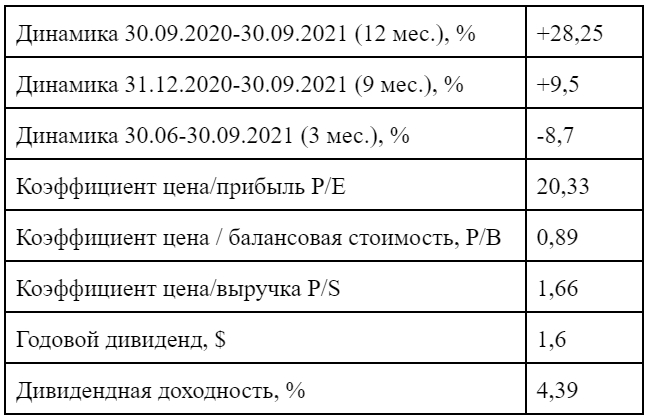

5. The Kraft Heinz Company (KHC)

Давняя стратегическая инвестиция Berkshire Hathaway, она владеет 26,6% знаменитого изготовителя соусов. По этому показателю в первой десятке Kraft Heinz уступает только медицинской DaVita. Цена позиции в портфеле - чуть менее $12 млрд (4,08%). Единственная компания из ТОП-10 Баффетта, недооцененная относительно балансовой стоимости, P/B=0,89.

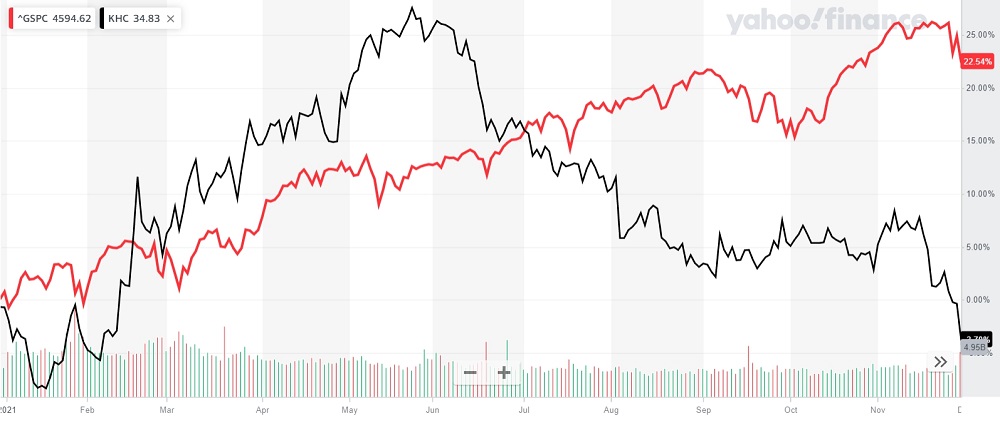

KHC vs S&P 500

Высокая дивидендная доходность - 4,39% за год.

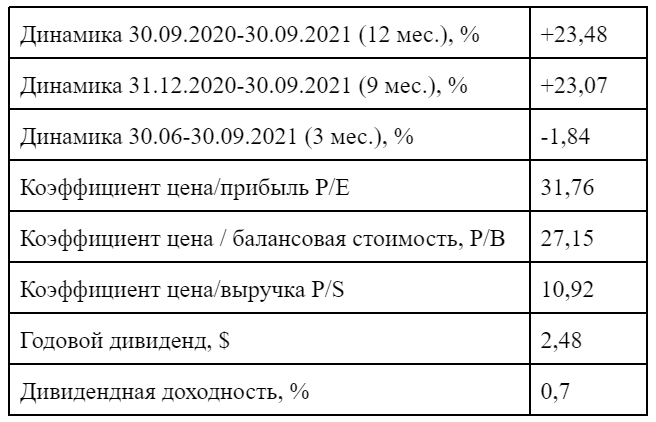

Еще один представитель финансового сектора. Крепкий середняк. Динамика сопоставима с S&P 500. По коэффициенту P/B (27,15)уступает только Apple (36,89). Цена позиции в портфеле $8,76 млрд (2,98%), 13,25% участия.

MCO vs S&P 500

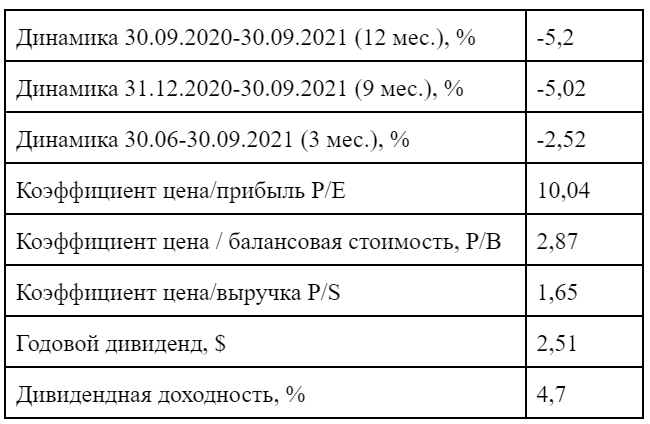

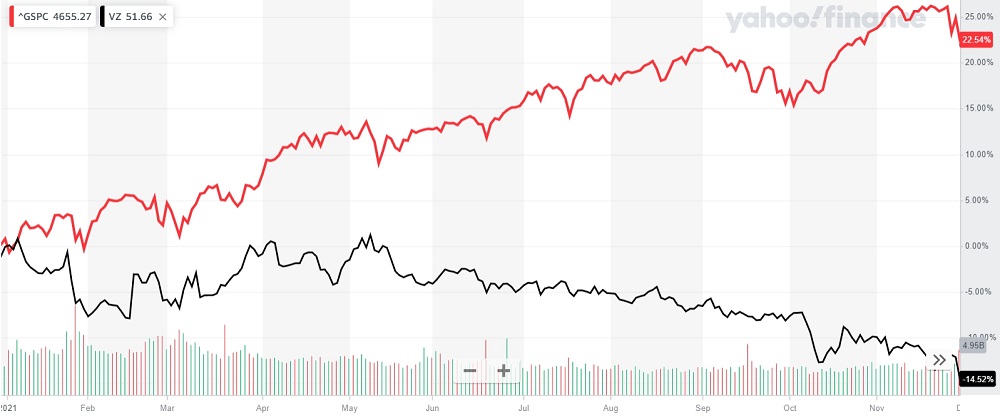

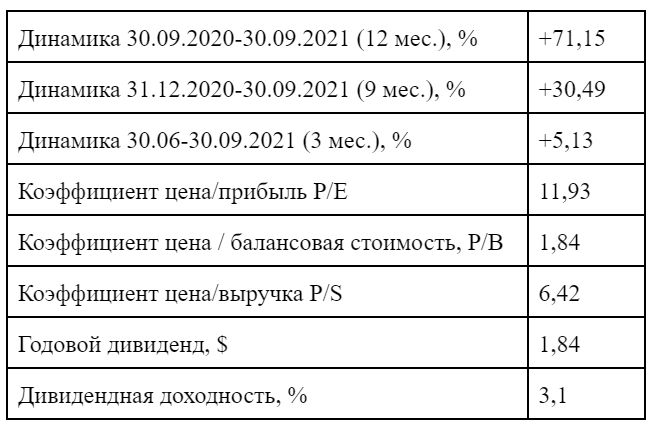

7. Verizon Communications Inc. (VZ)

Единственная компания телекоммуникационного сектора. Абсолютный аутсайдер среди крупнейших инвестиций У. Баффетта - показатели роста по всем трем обозреваемым периодам отрицательные. Вместе с тем, лучшая дивидендная доходность - 4,7%, обусловленная, в том числе, падением котировок.

Стоимость позиции в портфеле $8,58 млрд (2,92%), 3,84% уставного фонда.

VZ vs S&P 500

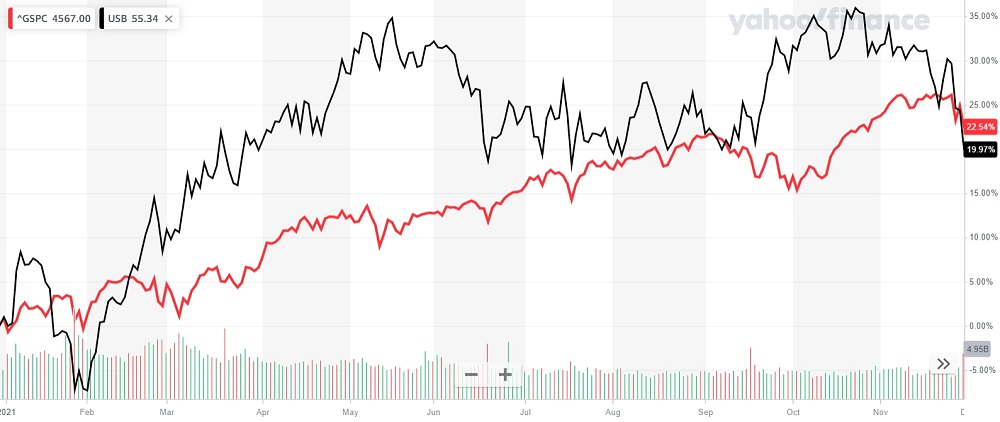

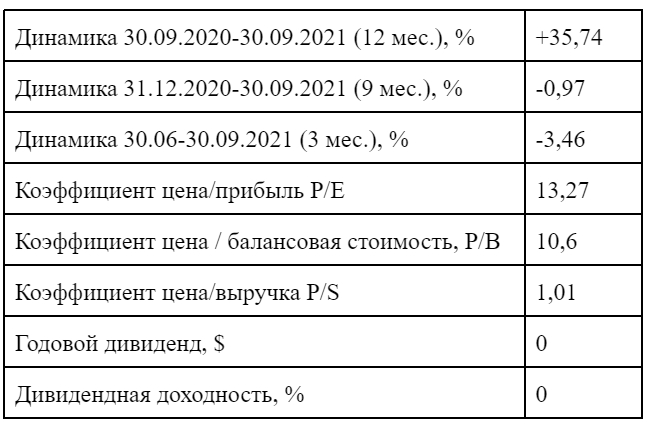

У U.S. Bancorp отличная динамика. Рост за год (+71,15%) уступает только Bank of America (+79,86%). Рыночная цена позиции в портфеле $7,5 млрд (2,56%), 8,5% уставного капитала. Интересно, что только по акциям USB произошло изменение числа бумаг в ТОП-10 инвестиций Berkshire Hathaway за отчетный период - снижение на 1%.

USB vs S&P 500

Единственный представитель сектора здравоохранения. Крупнейшее участие Berkshire Hathaway по ТОП-10 - 34,44%. Компания принадлежит Баффетту более, чем на треть. Стоимость позиции - $4,2 млрд (1,43%). Из первой десятки только DaVita не платит дивиденды, при том, что прибыль она показывает - почти $1 млрд при выручке в $11,58 млрд.

DVA vs S&P 500

10. The Bank of New York Mellon Corporation (BK)

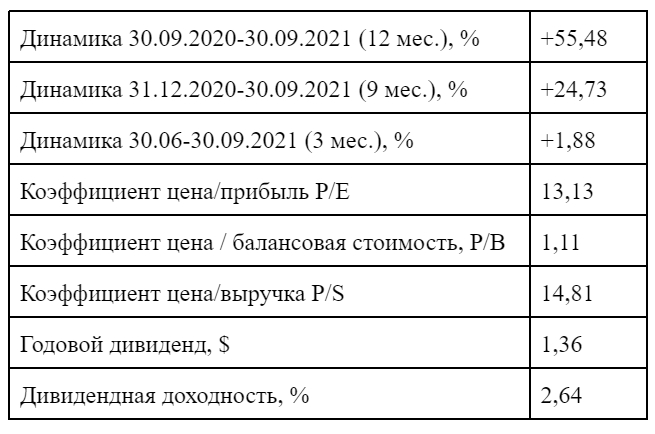

Пятый и последний представитель финсектора в ТОП-10 Баффетта. Балансовая цена почти равна биржевой, P/B=1,11. Цена позиции - $3,75 млрд (1,28%), 8,38% уставного фонда.

BK vs S&P 500

Динамика 30.09.2020-30.09.2021

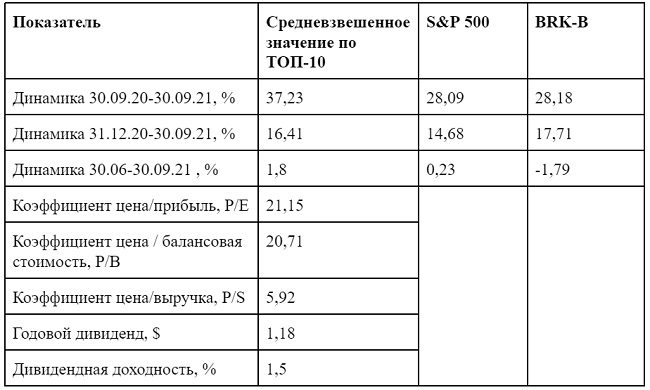

После краткого обзора позиций ТОП-10 инвестиций Уоррена Баффетта приступим к сводному анализу опорных показателей, упомянутых в начале статьи.

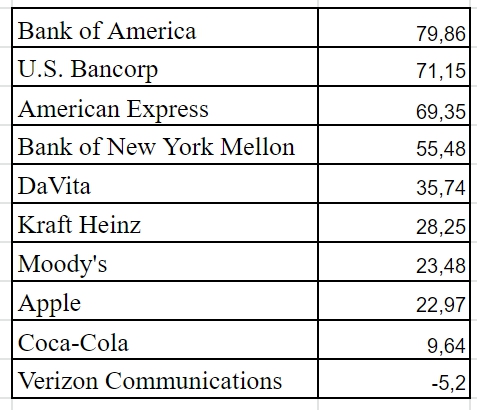

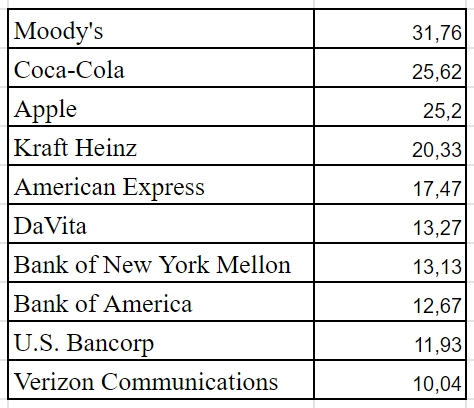

Вначале о темпах роста, и прежде всего - годовых на отчетную дату. Период 30.09.2020-30.09.2021:

В лидерах на годичном горизонте - компании финансового сектора, занимающие первые четыре места. Лучший результат у Bank of America: +79,86%. BofA обогнал S&P 500 (+28,09%) в 2,84 раза (на 184%). В отрицательной зоне - только телекоммуникации (Verizon Communications), минус 5,2% за год.

Здесь и далее рассчитаем средневзвешенный по рыночной цене каждой компоненты показатель для ТОП-10 портфеля Berkshire Hathaway. Исходя из того, что общая рыночная стоимость первой десятки составляет $259,59 млрд, имеем [3] средневзвешенный рост по ТОП-10 за год - 37,23%. Выше на 9 процентных пунктов чем у S&P 500.

Динамика 31.12.2020-30.09.2021

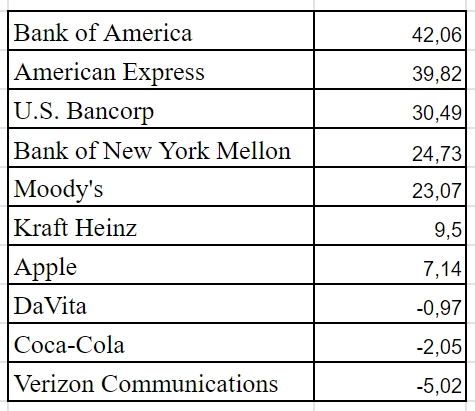

Теперь - 9 месяцев:

Здесь, предсказуемо, цифры скромнее. Четверка победителей та же - финансовая. И чемпион тот же - Bank of America: +42,06. Второе и третье место поменялись относительно предыдущей таблицы. Аутсайдеры (в минусах) - DaVita, Coca-Cola и главный неудачник, по-прежнему - Verizon Communications: минус 5,02%.

Средневзвешенный показатель по ТОП-10. Рост за 9 месяцев 2021 года - 16,41%. S&P 500 показал 14,68%. Очень близко, но чуть меньше.

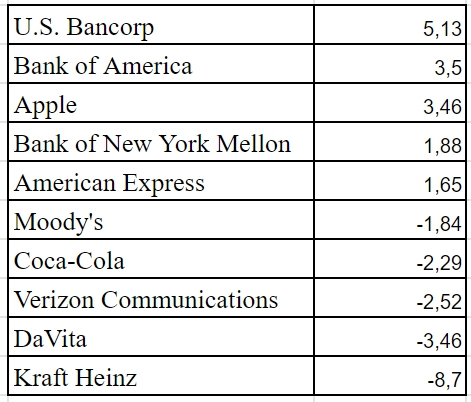

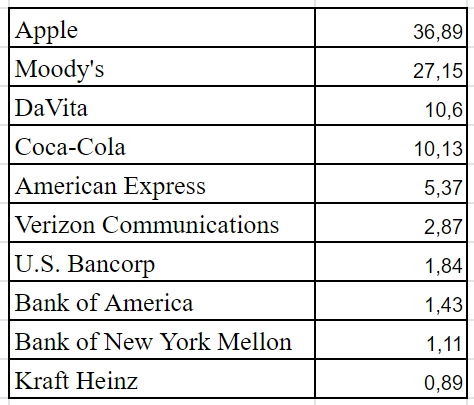

Наконец, самый короткий, спринтерский интервал - 3 месяца, третий квартал 2021 г.:

Много минусов. Только половина десятки показала позитивную динамику. Лучшая компания - U.S. Bancorp, +5,13%. Худшая - Kraft Heinz, минус 8,7%.

Средневзвешенный темп по ТОП-10 за третий квартал 2021 года: + 1,8%. S&P 500 вырос всего на 0,23%.

Общий вывод по динамике портфеля Berkshire Hathaway - она, пусть не намного, но лучше, чем у ключевого индекса широкого рынка. Для Баффетта - верный признак того, что он на правильном пути.

Несмотря на то, что не приветствуется сравнивать фундаментальные показатели деятельности компаний разных секторов, мы таки сделаем подобный анализ по баффеттовской десятке. Он достаточно симптоматичный.

Вначале - коэффициент цена/прибыль, P/E:

Картинка несколько перевернутая относительно таблицы годовых темпов роста. Банки - в нижней части. По трем из них коэффициент лежит в узком диапазоне 12-13. Исключение - первый номер рейтинга, Moody's. На один доллар прибыли по его акциям рынок готов заплатить целых $31,76. Хуже всего дела обстоят у щедрого, но несчастливого Verizon Communications. Но даже у него P/E>10.

Средневзвешенный P/E по ТОП-10 - 21,15.

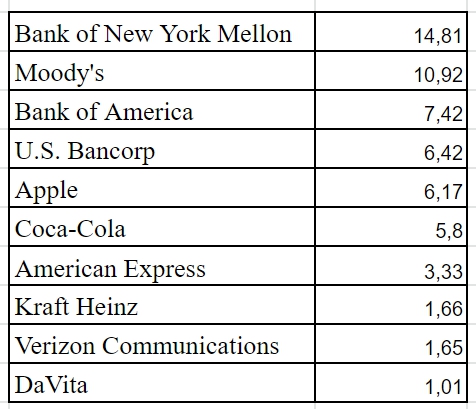

Коэффициент цена / балансовая стоимость, P/B

Пальма первенства с большим отрывом у Apple - переоценка относительно баланса почти в 37 раз! Внизу - те же банки, что и по P/E. По Bank of New York Mellon рынок почти дублирует баланс: P/B=1,11. И только Kraft Heinz идет ниже балансовой стоимости, P/B=0,89. Тут биржа расходится с Оракулом.

Средневзвешенный P/B= 20,71. Почти повторяет P/E.

По отношению цена/выручка вверху четыре банка плюс Moody's. Наивысший показатель у Bank of New York Mellon - 14,81. Замыкает таблицу медицинская DaVita, у нее выручка на одну акцию повторяет ее рыночную цену, P/S=1,01.

Средневзвешенный по ТОП-10 P/S= 5,92. Максимально близко к коэффициенту Coca-Cola (5,8).

Теперь посмотрим, насколько щедры были компании первой десятки портфеля Berkshire Hathaway к своим акционерам. Как они платили дивиденды.

По абсолютной величине (в $) суммарный годовой дивидендный платеж по состоянию на 30.09.21 выглядит так:

Список возглавляет одна из самых слабых (если не самая слабая) компания ТОП-10 - Verizon Communications. Занимая последнюю строчку в трех рейтингах (Динамика 30.09.2020-30.09.2021, Динамика 31.12.2020-30.09.2021 и P/E) и предпоследнюю по P/S, предприятие сектора телекоммуникаций выплатило за последний год акционерам $2,51 на одну акцию.

Внизу перечня DaVita, держащая собственников своих бумаг на голодном пайке.

Средневзвешенный дивиденд по десятке - $1,18 на акцию.

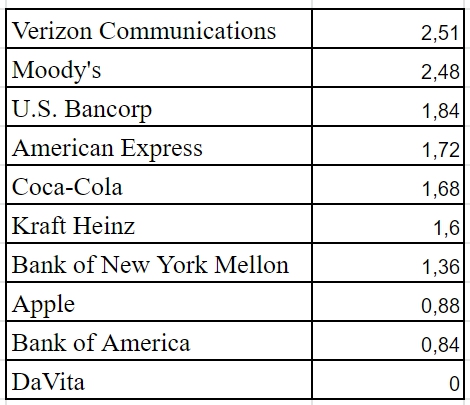

И наконец, рейтинг по дивидендной доходности - отношению годового дивиденда из предыдущей таблицы к цене закрытия по инструменту 30.09.21 (в %):

Вновь, № 1 - Verizon Communications. Держатели ее акций могу добавить к доходности от курсовой стоимости существенную дивидендную доходность. Таким образом, отрицательная годовая доходность (минус 5,2%) будет почти скомпенсирована дивидендной прибавкой в 4,7%.

На втором месте - еще один аутсайдер списка - Kraft Heinz с показателем 4,39%. Десятая строчка у невыплачивающей дивиденды DaVita.

Средневзвешенный дивидендная доходность по ТОП-10 Berkshire Hathaway - 1,5% годовых.

Средневзвешенные показатели по ТОП-10. Акции BRK-B

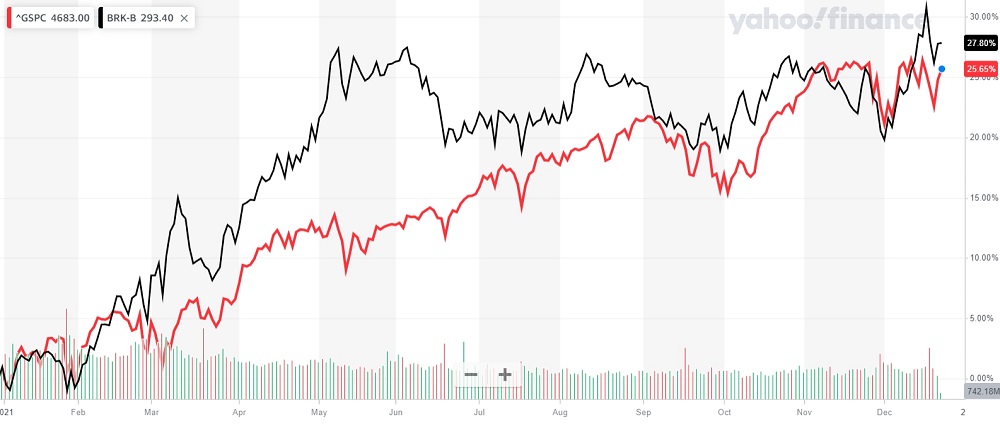

В заключение сведем в таблицу упомянутые выше (в разрезе отдельных индикаторов) средневзвешенные показатели ядра портфеля Berkshire Hathaway. Темпы роста сравним с тенденциями индекса S&P 500 и самих акций Berkshire Hathaway (BRK-B).

Дополнительно приведем график сравнения BRK-B и S&P 500:

BRK-B (черная кривая) vs S&P 500 (красная кривая) с 01.01.2021

Какие напрашиваются выводы?

- В целом, портфель Баффетта следует индексу S&P 500, немного его опережая. Другими словами, имеем микс индексного инвестирования и небольшой альфы. ТОП десятку инвестиций от Berkshire Hathaway вполне можно использовать как пассивную индексную стратегию с элементами активного управления.

- Как вариант приходит в голову идея покупки акций самой Berkshire Hathaway. Например, BRK-B (по BRK-A головокружительно высокий порог входа). Но как видно из таблицы на трех, девяти и двенадцати месяцах (на 30.09.2021) их динамика ничуть не лучше показателей S&P 500. Кстати, чтобы там не говорили, сравнение BRK и S&P 500 за последние два года и пять лет говорит не в пользу акций компании У. Баффетта. В чем читатель может убедиться, построив соответствующие кривые, допустим, на Yahoo.Finance. Не будем здесь перегружать изложение дополнительной графикой.

- Фундаментальные показатели компаний, составляющих ядро вложений У. Баффетта, могут служить, своего рода, маяками, ориентирами при принятии решений об инвестициях. Что стоит покупать, а с чем повременить.

- Сила Баффетта - на длинной дистанции. Анализ еще раз подтверждает это, ставшее уже банальным, соображение об Оракуле из Омахи.

- Обращайте внимание на дивидендные акции, как на источник, в том числе, и пассивного дохода. В первой десятке Berkshire Hathaway дивиденды не платит только одна фирма (DaVita). Первый долларовый миллиардер Джон Дэвисон Рокфеллер говорил: “Путь к огромному богатству лежит только через пассивный доход. Доход, который приходит к тебе независимо от твоих усилий. Создай источник пассивного дохода и живи в своё удовольствие”.

Прислушайтесь, старик знал как зарабатывать деньги.

При подготовке материала использовалась информация формы 13F[1] Berkshire Hathaway за 30.09.2021, источник - Whalewisdom.com, а также данные ресурсов Yahoo.Finance и Finviz

Источник изображения на заставке - Yahoo.Finance

- Форма 13F (Form 13F) - ежеквартальный отчет, предоставляемый в соответствии с правилами комиссии по ценным бумагам и биржам США (SEC), институциональными инвесторами, управляющими капиталом размером более $100 млн. Смотрите источник 2. (дважды)

- Цитата из Википедии.

- Здесь и далее применяем стандартную формулу для расчета средневзвешенной (средней арифметической взвешенной) величины: <K>=[K1*S1+K2*S2+...+K(n-1)*S(n-1)+Kn*Sn]/[S1+S2+...+S(n-1)+Sn].

Список источников (Википедия/Wikipedia, если не оговорено иное):

- “Warren Buffett Stocks: What's Inside Berkshire Hathaway's Portfolio?”, Aparna Narayanan, Investors.com, 15.12.2021.

- “Форма 13F”.

- “Berkshire Hathaway”.

- “American Express”.

- “The Coca-Cola Company”.

- “Жизненный успех измеряется тем, какая часть людей, от которых ты ждешь любви, тебя действительно любит”: яркие цитаты Уоррена Баффетта”, З. Отиева, Bfm.ru, 31.08.2020.

SEC - The United States Securities and Exchange Commission, Комиссия по ценным бумагам и биржам США