Производный финансовый инструмент – контракт (договор), стороны которого имеют права/обязанности выполнить действия относительно базового актива контракта: купить/продать, принять/поставить. Иные принятые названия производных финансовых инструментов (далее по тексту – ПФИ): производные ценные бумаги, срочные контракты/договоры или деривативы (англ. derivative).

СОДЕРЖАНИЕ:

1. Особенности ПФИ

1.1. Обращение

1.2. Сроки исполнения

1.3. Ценообразование

1.4. Цели использования ПФИ

1.5. Соотношение рынка ПФИ и рынка базового актива

2. Базовый актив

3. Классификация ПФИ

3.1. Биржевые и небиржевые ПФИ

3.2. Товарные и нетоварные ПФИ

4. Основные виды ПФИ

4.1. Форвард

4.2. Фьючерс

4.3. Опцион

4.4. Своп

4.5. Контракт на разницу цен

4.6. Варрант

4.7. Депозитарная расписка

5. Отдельные факты из истории ПФИ

6. Чикаго – центр мировой торговли деривативами

7. Законодательство РФ по ПФИ

Примечания и ссылки

Используемые сокращения

Главная черта ПФИ, отличающая его от иных договоров купли-продажи ценных бумаг или прочего товара – возможность свободного обращения (переуступки). Достигается это путем стандартизации/унификации контракта и биржевой торговле ПФИ.

Исключением является форвард, старейший срочный контракт, родоначальник всей современной линейки деривативов. Продать (переуступить) права или обязанности по форварду можно только с согласия второй стороны, что потребует заключения отдельного соглашения – договора цессии, в соответствии с национальным или международным законодательством.

Другая особенность ПФИ – их срочность. Отсюда и название – срочный контракт. Передача базового актива и (возможно) оплата за него происходят на некоторую оговоренную дату в будущем или в течение определенного периода. Для фьючерсов и опционов она именуется датой экспирации.

При этом, вид, объем/количество и цена базового актива фиксируются на дату заключения договора.

В деривативе совмещаются две стоимости, тесно связанные друг с другом – цена базового актива и, собственно, цена срочного контракта. Так как биржевые ПФИ могут обращаться, покупаться и продаваться, как отдельные инструменты, они имеют свою ценовую динамику, тесно связанную с динамикой стоимости базового актива. Движение цен дериватива и его базового актива, в общем случае, не являются идентичными, как и сами абсолютные значения таких цен.

Тем не менее, между ними существует та или иная степень корреляции. Например, в опционах широко применяется модель Блэка-Шоулза, согласно которой стоимость опциона формируется ожидаемой волатильностью (изменчивостью цены) его базового актива. Цена фьючерса на дату экспирации равна цене (средней цене) его базового актива на эту дату.

Покупка (или продажа) дериватива преследует обычно две цели: хеджирование или спекуляцию.

В первом случае, владелец ПФИ хеджирует цену на базовый актив с поставкой в будущем. Так, покупатель валюты по форвардному контракту фиксирует курс доллара к рублю на дату заключения договора и страхует себя от повышения курса доллар/рубль.

Спекулянт извлекает прибыль из ценовых колебаний срочного контракта, как и любого другого инструмента, ценной бумаги, валюты и пр. При повышении котировок ПФИ, он открывает длинные позиции, при понижении – короткие.

Существуют более сложные и тонкие методики, применяющие комбинацию срочных и спотовых инструментов. Примером могут служить рыночно-нейтральные стратегии торговли спредом между деривативом и его базовым активом. Распространенная пара – фондовый индекс и фьючерс на индекс. В качестве фондового индекса используется индексный портфель – портфель акций, входящих в индексную корзину в требуемых пропорциях.

1.5. Соотношение рынка ПФИ и рынка базового актива

Объемы рынка деривативов и рынка базового актива не совпадают. Объем фьючерсов, опционов и форвардов по акциям компании «А» совсем не равен ее рыночной капитализации (количеству акций, умноженных на их биржевую стоимость). Он может быть ниже, но может быть и существенно выше.

Казалось бы, такой факт неизбежно приводит к срыву выполнения ПФИ. Это действительно имело бы место при обязанности поставить базовый актив при исполнении дериватива. В том случае, когда экспирация срочного контракта не требует физической поставки, обеспечение обязательств участников срочного рынка достигается введением гарантийного обеспечения[2].

В качестве базового актива срочного контракта могут выступать любые товары, ценные бумаги, фондовые индексы, валюта, процентные ставки, а также сами деривативы. Например, опцион на фьючерс.

Современная практика предлагает и более экзотические виды базового актива. В том числе, уровень инфляции и другие статданные, метеорологические параметры (температура, сила ветра и пр.), физико-химические и биологические характеристики окружающей среды. Принципиально, базовым активом может быть любая величина, изменяющаяся во времени по объективным закономерностям.

Ключевое условие срочного договора (прежде всего, форварда и фьючерса) – происходит ли физическая поставка базового актива. Если да – такой контракт определяется, как поставочный, в противном случае, как беспоставочный или расчетный. Итогом расчетного ПФИ станут денежные расчеты между участниками.

Помимо разделения на поставочные и расчетные, срочные контракты можно систематизировать по следующим признакам.

3.1. Биржевые и небиржевые ПФИ

По месту обращения.

Классический пример небиржевого срочного контракта – форвард. Форвардный контракт – неунифицированный и нестандартизированный договор, не являющийся объектом биржевых торгов.

Другое дело – фьючерсы и опционы. Эти инструменты, в подавляющей степени, обращаются только на бирже и создавались именно под нее.

3.2. Товарные и нетоварные ПФИ

По типу базового актива.

Старейший ПФИ – форвард вырос из потребностей традиционного товарного рынка. Агропродукция, металлы, энергоносители, все, что имеет непосредственное отношение к реальному сектору экономики, формирует срочные товарные контракты. Несмотря на такое наполнение, они вполне могут иметь расчетный характер и выступать инструментами хеджирования и спекуляции.

У деривативов финансового сегмента нетоварная, финансовая «начинка». Ценные бумаги, валюта (валютные пары), процентные ставки, экономические показатели, страховки от дефолта, фондовые индексы и многое другое, а также их всевозможные комбинации.

Краткое наименование форвардного контракта (англ. forward contract).

Соглашение между сторонами, предусматривающее поставку базового актива в будущем (для поставочного форварда). Итогом беспоставочного форварда будут денежные расчеты между сторонами, исходя из рыночной цены базового актива на дату исполнения форвардного контракта.

Главное преимущество форварда, обусловившее его популярность и давшее толчок развитию всего спектра срочных инструментов – фиксация цены на дату заключения договора. Таким образом, покупатель по форвардному контракту страхуется от роста стоимости базового актива, продавец – от ее падения. Цена базового актива по форвардному договору именуется форвардной ценой или форвардным курсом (для валютного форварда).

Форвард – небиржевой ПФИ.

Не путать с форвардной сделкой на бирже, а именно – биржевой сделкой с расчетами от 3 дней (Т+3)[3]

Форвард имеет, преимущественно, товарный характер. Базовый актив контракта определяется его видом (сертификацией) и количеством единиц (объемом).

Форвард не стандартизован и обязателен к исполнению обеими сторонами. Изменение условий форвардного контракта, а также переуступка прав требования по нему, достигается при наличии согласия обеих сторон.

Краткое наименование фьючерсного контракта (англ. futures contract).

Стандартизированная и унифицированная форма форварда для биржевой торговли. Фьючерс – исключительно биржевой ПФИ. Обращаются, как расчетные, так и поставочные контракты. Хеджеры и спекулянты предпочитают расчетный (беспоставочный) фьючерс.

Фьючерс более гибкий ПФИ и с точки зрения вида базового актива. Самый широкий спектр товарных и нетоварных позиций, от нефти и золота до индексов и процентных ставок.

Подробно основные характеристики инструмента и общие принципы фьючерсной торговли будут рассмотрены в отдельной статье категории ПФИ.

Здесь ограничимся простым перечислением ключевых параметров фьючерса:

- наименование и код контракта;

- тип контракта (поставочный/расчетный);

- срок обращения (начало/конец);

- лот и шаг цены;

- стоимость шага цены;

- гарантийное обеспечение;

- виды и размеры биржевых сборов;

- цена последнего клиринга[4];

- расчет цены экспирации.

Опционный контракт (латинское optio — выбор, желание, усмотрение) дает его владельцу право на покупку или продажу базового актива по оговоренной в контракте цене и на определенную дату (в течение определенного срока). Упомянутая цена носит название страйк-цены или коротко, страйк.

Покупатель (собственник) опциона может реализовать свое право, а может и воздержаться. Все зависит от рыночной ситуации. Продавец опциона (лицо, выписавшее контракт) обязан продать или купить базовый актив по требованию владельца опционного контракта.

Опцион имеет стоимость, так называемую, премию. Покупатель уплачивает премию при приобретении контракта, это его расход. Для продавца опциона премия является доходом.

Опцион – преимущественно биржевой инструмент. Премия – его биржевая котировка. Имеют место и небиржевые нестандартизированные опционы. К ним прибегают крупные игроки, которых не устраивают предлагаемые даты исполнения биржевых опционов[5]. Вне биржи в опционный договор встраивается любой срок экспирации.

Глобально, все опционы классифицируются по двум признакам:

1. Тип опциона.

Опцион на покупку, call option, колл-опцион или просто колл. Дает право на покупку базового актива.

Опцион на продажу, put option, пут-опцион или просто пут. Дает право на продажу базового актива.

2. Вид опциона.

Американский опцион можно предъявить к исполнению/погашению в любой день до конечного срока его обращения.

Европейский опцион исполняется только на четко оговоренную в опционном контракте дату.

Более детально опционы и простейшие опционные стратегии будут разобраны в профильном материале категории ПФИ.

Своп - это ПФИ, предусматривающий обмен активами. В своп (англ. swap, обмен) зашиты две сделки: прямая и обратная (контрсделка)[6]. Традиционный базовый актив свопа – ценные бумаги, валюты, денежные потоки. Для ценных бумаг своп эквивалентен сделке РЕПО, REPO[7].

Валютный своп, currency swap.

Две противоположные конверсионные сделки[8] по одной базовой сумме с разными датами валютирования. Например, продажа долларов за рубли с обратным выкупом по большей цене. Стоимость выкупа рассчитывается, исходя из ставки свопа.

Процентный своп, interest rate swap, IRS.

ПФИ по обмену процентными ставками. Одна сторона платит другой фиксированную ставку на базовую сумму. Вторая сторона перечисляет первой доход, исходя из плавающей ставки на ту же сумму. Так платеж по фиксированной ставке меняют на платеж по плавающей ставке.

Кредитный дефолтный своп, credit default swap, CDS.

Выполняет роль страховки для владельца долгового обязательства (кредита, облигации, векселя). При наступлении определенных событий, приводящих к дефолту должника, продавец (эмитент) CDS обязан погасить за него долг. Перечень таких событий, называемых «кредитными», оговаривается в условиях выпуска кредитного дефолтного свопа. По аналогии с опционом, цена CDS именуется его премией.

Дает возможность получать доход от колебаний цен на рынке базового актива (ценные бумаги, валюта, иной товар) без его приобретения.

Участник рынка CFD вносит требуемое гарантийное обеспечение (ГО) и открывает длинные или короткие позиции по выбранному инструменту. Прибыль/убыток начисляются/списываются с ГО трейдера.

Схема CFD получила самое широкое распространение для привлечения отечественных инвесторов на международные рынки (фондовые и валютные).

С английского warrant (ордер), warranty (гарантия).

Срочный контракт наделяющий его владельца правом на покупку ценных бумаг (обычно акций) по указанной в варранте цене. Применяется преимущественно при проведении андеррайтинга, первичной подписки на акции (IPO). Может использоваться, как страховка или даже бонус для привлечения инвестора.

Например, цена акций в варранте устанавливается на уровне номинальной стоимости или даже чуть ниже. Свои возможные убытки эмитенты бумаг (продавцы варрантов) снизят за счет цены варранта. Своего рода опцион на покупку пакета акций.

В отечественном законодательстве закрепился близкий по смыслу термин «опцион эмитента» (Федеральный закон «О рынке ценных бумаг» от 22.04.1996 г. № 39-ФЗ). Вместе с тем, законодатель трактует опцион эмитента, как ценную бумагу, а не ПФИ.

Введена для облегчения входа зарубежного инвестора на национальные фондовые рынки. Депозитарная расписка (ДР) выпускается депозитарной организацией[9] государства инвестора, на счете которой депонируются акции иностранного эмитента. Таким образом, владелец ДР имеет важнейшие права на акции, являющиеся предметом ДР, не покидая своей юрисдикции. Тренд ДР в точности повторяет тренд самой бумаги, владелец ДР получит дивиденды при их начислении.

В зависимости от рынков обращения в российских источниках фигурируют три вида ДР:

- АДР, ADR – американские депозитарные расписки, для фондового рынка США.

- ГДР, GDR – глобальные ДР, для иных зарубежных рынков, прежде всего, европейских.

- РДР – российские депозитарные расписки.

Согласно закону 39-ФЗ, РДР имеет статус ценной бумаги (не ПФИ).

5. ОТДЕЛЬНЫЕ ФАКТЫ ИЗ ИСТОРИИ ПФИ

Прообразы срочных контрактов возникли еще в Вавилоне за несколько сот лет до нашей эры[10].

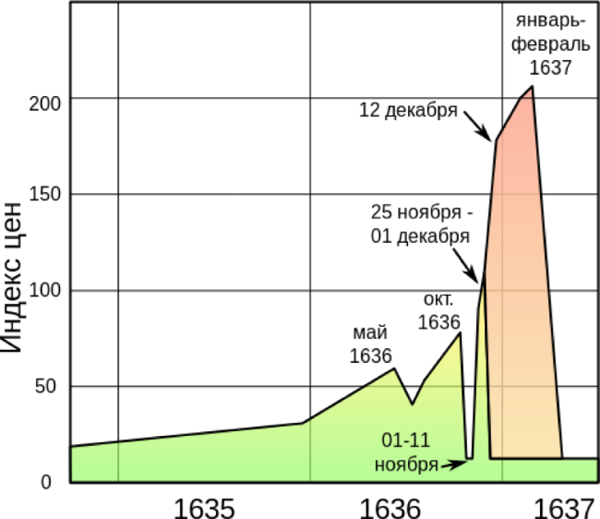

Голландию 1630-х годов захлестнул легендарный бум тюльпаномании. Первый документально зафиксированный кризис с признаками финансового пузыря. Многомиллионные, в современных долларах и фунтах, обороты торгов цветочными луковицами на специальных тюльпановых биржах (коллегиях), были бы невозможны без срочных контрактов. «Тюльпановые» фьючерсы и опционы оформлялись в виде нотариально оформленных поручительств. Собственно, основной торговый вал проходил по распискам, а не по луковицам. И крах рынка в начале 1637 г. был особенно показателен на опционах и фьючерсах.

Динамика индекса цен фьючерсов (зеленый цвет) и опционов (красный)

на луковицы тюльпанов в 1635-37 гг.[11]

В Японии середины XVIII века роль биржевых фьючерсов на рис успешно выполняли рисовые купоны. Торговля «рисовыми» деривативами бойко шла на крупнейших рисовых биржах Страны восходящего солнца – Додзима в Осаке и Курамаэ в Эдо (современный Токио). Японцы настолько преуспели в срочном рынке, что стали родоначальником одного из популярных методов теханализа – построение и изучение биржевых графиков в виде японских свечей. Авторство свечного анализа приписывают Хомма Мунэхиса из города Саката.

Колл и пут-опционы впервые появились на Лондонской фондовой бирже в 1830-х годах. 13 марта 1851 года датирован первый форвардный контракт, оформленный в Чикагской торговой палате (CBOT). В 1865 году CBOT вводит фьючерсы на зерно.

6. ЧИКАГО – ЦЕНТР МИРОВОЙ ТОРГОВЛИ ДЕРИВАТИВАМИ

Признанная мировая столица срочной торговли – американский Чикаго.

В 1848 г.[12] учреждается Чикагская торговая палата, Chicago Board of Trade, коротко CBOT.

Здание Чикагской торговой палаты[12]

На CBOT 3600 зарегистрированных трейдеров торгуют более, чем полусотней видов фьючерсов и опционов.

В 1973 году[13] из CBOT выделяется Чикагская биржа опционов, Chicago Board Options Exchange или CBOE. Доля CBOE в торговле опционами в США составляет сейчас свыше 50%, в том числе, индексными опционами – более 90%.

12.07.2007 г. CBOT объединяется с Чикагской товарной биржей, Chicago Mercantile Exchange (CME) в CME Group. Оборот CME Group за 2008 год составил $2,56 млрд[14]. Среднее ежедневное число сделок –12,2 млн (2010 г.). В 2010 г. CME Group покупает права на 90% линейки индексов Доу-Джонса.

Чикагская товарная биржа[14]

В декабре 2017 года CBOE и CME запускают расчетный фьючерс на биткоин.

В Российской Федерации выпуск и обращение производных финансовых инструментов регулируют, в частности, следующие нормативные правовые акты: Федеральный закон «О рынке ценных бумаг» от 22.04.1996 г. № 39-ФЗ и Налоговый кодекс (НК) РФ, часть вторая.

Статья 2 закона 39-ФЗ вводит понятие ПФИ. Статья 51.4 освещает особенности заключения биржевых договоров, являющихся ПФИ.

Налогообложению юрлиц и смежным вопросам функционирования отечественного рынка деривативов отведены статьи 301-305 НК РФ. В части 1 статьи 301 упоминается, что перечень видов ПФИ устанавливается отдельным документом Центрального банка РФ. На дату написания материала действует Указание Банка России от 16.02.2015 г. № 3565-У «О видах производственных финансовых инструментов».

Российские биржи, в соответствии с действующим законодательством, выстраивают собственные регламенты работы секций срочного рынка. У Московской биржи это «Правила организованных торгов на Срочном рынке ПАО Московская биржа» и целый ряд других документов. Ознакомиться с ними можно здесь.

- ↑ Gettyimages.

- ↑ Гарантийное обеспечение / маржа. Во фьючерсной торговле гарантийное обеспечение (ГО) или начальная маржа (Initial margin) вносится участником торгов при открытии позиции по фьючерсным контрактам. Возвращается при закрытии позиции, с учетом торгового результата.

- ↑ «Биржевая сделка» (Википедия).

- ↑ Клиринг на бирже. Зачет встречных однородных требований между участниками биржевых торгов по окончанию торговой сессии. Проводится клиринговой палатой биржи. Ее функции может исполнять специальный клиринговый банк.

- ↑ «Опцион» (Википедия).

- ↑ «Своп (финансы)» (Википедия).

- ↑ РЕПО-сделка (REPO). Две сделки по купле-продаже пакета ценных бумаг, формализованные в одном договоре. Предполагает наличие условия обязательного обратного выкупа ценных бумаг по заранее оговоренной цене в фиксированную дату. Цена обратного выкупа формируется, исходя из ставки РЕПО. Экономическая суть РЕПО – кредит под залог ценных бумаг.

- ↑ Конверсионная операция. Обмен суммы валюты одной страны на валюту другой страны по согласованному курсу и в определенную дату.

- ↑ Депозитарий (депозитарий ценных бумаг). Организация, предоставляющая депозитарные услуги по ценным бумагам – учет прав собственности, возможно, хранение сертификатов ценных бумаг.

- ↑ «Производный финансовый инструмент» (Википедия).

- ↑ «Тюльпаномания» (Википедия).

- ↑ «Чикагская торговая палата» (Википедия).

- ↑ «Чикагская биржа опционов» (Википедия).

- ↑ «CME Group» (Википедия).

ПФИ – производный финансовый инструмент

ПАО – публичное акционерное общество

НК РФ – Налоговый кодекс РФ

ГО – гарантийное обеспечение

ДР – депозитарная расписка

РДР – российская депозитарная расписка

CBOT – Chicago Board of Trade, Чикагская торговая палата

CBOE – Chicago Board Options Exchange, Чикагская биржа опционов

CME – Chicago Mercantile Exchange, Чикагская товарная биржа