Особенности опционных контрактов на рынке криптовалют. Область применения, главные торговые площадки и часто задаваемые вопросы по крипто-деривативам. Повторение основных опционных терминов. Коротко о GSR - одной из ведущих фирм, предоставляющих сегодня консультационно-трейдинговые услуги на срочных крипто-рынках. Адаптированный перевод[1] статьи “What Is A Bitcoin Option?”.

Содержание:

- Предисловие переводчика

- Введение

- Что такое крипто(биткоин)-опцион

- Термины

- Преимущества криптовалютных опционов

- Риски криптовалютных опционов

- Для чего нужны крипто-опционы

- Четыре вопроса по крипто(биткоин)-опционам

- Где и как торгуют биткоин-опционами?

- Какая сумма необходима для начала работы с биткоин-опционами?

- Сколько стоит крипто-опцион?

- Торгует ли GSR биткоин-опционами?

Теме производных финансовых инструментов вообще и опционам в частности посвящен не один материал Rusforexclub. Понятие опционного контракта вводится в разделе “Опцион” рамочной статьи “Производные финансовые инструменты (деривативы). Введение”. Современная практика работы с фининструментом на МосБирже обсуждается в тексте “Опцион, основы. Московская Биржа”, а ключевые опционные торговые методики в “Простейших опционных стратегиях”.

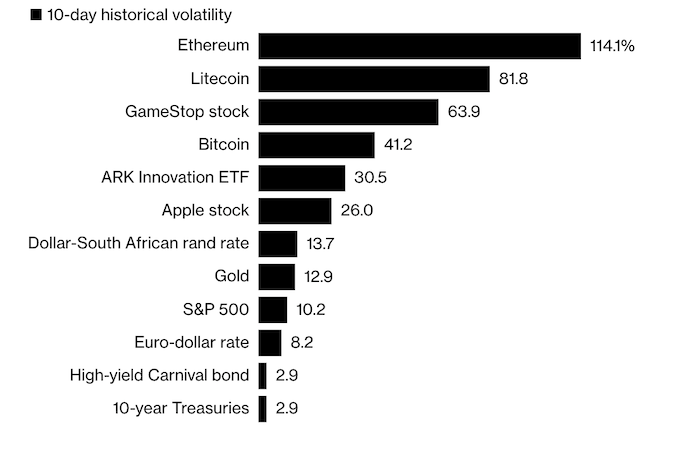

Безусловно, все относящееся к традиционным опционам на ценные бумаги, фьючерсы, валюту и прочие товары остается в силе и в криптомире. Изюминка биткоин-опциона, а в общем виде опциона на любую криптовалюту, в свойствах нового типа базового актива, его повышенной волатильности и слабой предсказуемости.

Например, вот как криптовалюты доминируют по волатильности (период 10 дней):

(Profinance, Bloomberg 10.05.2021)

Неэффективность, запутанность и волатильность рынка криптовалют с одной стороны делают его излишне рискованным, а с другой - предоставляют исключительные возможности для заработка. То, что все больше и больше утрачивается на классическом фондовом рынке ввиду господства высокочастотных трейдеров, уровня Citadel Кена Гриффина.

Предлагаемый текст демонстрирует точку зрения на биткоин-опционы крипто-торговой фирмы GSR.

Основанная в 2013 году, GSR позиционирует себя как мировой лидер в области трейдинга цифровыми активами и создания крипто-рынков. Специализация - предоставление ликвидности, методик управления рисками и структурированных продуктов в индустрии цифровых активов для опытных глобальных инвесторов. GSR продвигает одну из самых быстрых, надежных и прозрачных систем торговли крипто-активами.

GSR взаимодействует с эмитентами токенов, трейдерами, инвесторами, фондами, майнерами и биржами криптовалют по всему миру. Торговая технология GSR интегрирована на 60 площадках для трейдинга криптовалютой. Как член-учредитель The Association for Digital Asset Markets (ADAM), GSR занимает ведущие позиции во внедрении и поддержании отраслевых стандартов и протоколов для обеспечения здорового развития и эволюции экосистемы цифровых рынков.

Цитата от GSR:

“Трейдеры, полагающиеся на такие ценовые стратегии, как моментум и возврат к среднему, проявляют интерес к биткоину исключительно из-за его статистических свойств на фоне других классов активов. Для них биткоин - потенциальный диверсификатор и источник дополнительной прибыли. Волатильность легко контролируется в процессе построения портфеля”.

Якоб Пальмшерна (Jakob Palmstierna),

руководитель отдела продуктов и развития бизнеса GSR

(Head of Product and Business Development)

Напоминаем, что данная статья - адаптированный перевод исходника от GSR. Не более, пусть и с комментариями, и примечаниями переводчика. Возможно, многие вещи, приводимые авторами GSR, покажутся банальными и избитыми для тех, кто достаточно глубоко погружен в тему трейдинга опционами.

С другой стороны, в ряде случаев, финансовые райтеры от GSR бывают уж совсем непонятными (сложными?) в своих умозаключениях. По крайней мере, для вашего покорного слуги переводчика. Буду рад, если искушенный читатель поймет, что к чему. Подобные пассажи переведены максимально точно к оригиналу и выделены отдельным примечанием.

Как говорится, по большому счету, “не убавить, не не прибавить”.

Не обессудьте.

Приводимый материал - попытка осветить механизм крипто-опционов (опционов на криптовалюту) и их применение в отрасли.

Для крупных трейдеров, майнеров и других участников крипто-рынков, опционы - мощный инструмент управления рисками и волатильностью. Спекулянты эффективно используют их для получения прибыли от нестабильности криптовалют.

Опционы - один из видов деривативов (производных финансовых инструментов), основанных на базовом активе. Таковым может выступать акция, индекс, облигация, валюта или товар.

По одной из версий, впервые опционы появились в Древней Греции для операций с урожаем оливок. В 1973 году открывается CBEO (Chicago Board Options Exchange), Чикагская биржа опционов - мировой центр торговли опционами.

Что такое крипто(биткоин)-опцион

Крипто-опционы (частный случай - биткоин-опционы) - опционные контракты с базовым активом в виде криптовалюты (для биткоин-опциона - биткоина).

Дериватив, дающий его покупателю <владельцу>[2] право, но не обязанность купить или продать базовый актив (криптовалюту) по определенной цене (<страйк, страйк-цена >) в будущем. Стоимость опциона, уплачиваемая при его покупке, именуется премией. Ее размер формируется биржей или продавцом опциона и учитывает текущую стоимость базового актива, волатильность рынка, страйк-цену и время истечения срока действия контракта[3].

Премия - единственный потенциальный убыток для трейдера, покупающего опцион колл, <для продавца колла - убытки неограничены>.

<Подробнее о простейших опционных стратегиях смотрите профильную статью Rusforexclub>.

Существует два ключевых типа опционных контрактов. Первый - опцион колл, дающий держателю право купить базовый актив на установленную дату. Второй - пут-опцион, его владелец вправе продать продать базовый актив. Коллы демонстрируют бычий взгляд на рынок, путы - медвежьи настроения.

Чтобы понять, как работают биткоин-опционы, необходимо ознакомиться с опционной терминологией.

<Она подробно изложена в соответствующих текстах нашего сайта>.

- Тип/вид опциона - колл (право на покупку) или пут (право на продажу).

- Базовый актив - в данном случае биткоин.

- Страйк-цена - стоимость базового актива (биткоина), по которой у покупателя есть возможность его купить или продать.

- Опционная премия - текущая цена контракта.

- Дата истечения срока - дата исполнения опциона.

- Состояние опциона - “вне денег” (out of the money, OTM), “около денег / на деньгах” (at the money, ATM) и “в деньгах” (in the money, ITM).

- Категория/стиль опциона - американский (исполняется в любой день срока обращения) и европейский (исполняется на последнюю дату). Категория опциона (в том числе) формирует его премию.

Преимущества криптовалютных опционов

- Ограниченный убыток (максимум - премия).

- Полезны для стратегической торговли и управления рисками.

- Для спекулянтов - потенциально высокая прибыль (<теоретически неограниченная (для коллов) или почти неограниченная (для путов)>) при небольших затратах.

- Нет необходимости владеть базовым активом (криптой), что особенно полезно для традиционных инвесторов, плохо знакомых с нюансами криптовалюты.

- Невозможность ликвидации, в отличие от фьючерсов[4].

- Высокая гибкость.

По сравнению с покупателями, продавцы крипто-опционов могут понести убытки, значительно превышающие доходы в виде полученных премий. <Для продавцы коллов - убытки теоретически неограниченные, для продавцов путов - ограниченные только страйком базового актива, Тут все как по обычным контрактам>.

Для участника опционной сделки требуется не просто быть правым, а быть правым в нужное время. Если цена базового актива не сдвигается ощутимо в ту или иную сторону, покупатель опциона много на заработает. Рыночная стоимость подобного опциона будет снижаться к дате окончания его обращения (<понятие внутренней и временной стоимости опциона и “временного распада опциона”>).

Опционы и фьючерсы - оптимальные инструменты для управления риском и волатильностью. Две основные причины, по которым инвесторы используют деривативы на цифровые активы - защита от рыночных рисков и спекуляции на волатильности. GSR сотрудничает с компаниями, занимающимися добычей биткоинов для хеджирования будущего производства. Розничные трейдеры делают деньги на торговле крипто-фьючерсами на такой площадке, как Deribit.

Немного конкретнее о пользе крипто-опционов:

- Небольшие изменения в стоимости базового актива могут привести к заметному движению котировки дериватива и хорошей прибыльности на срочном рынке. <Своеобразный эффект плеча, левериджа, со всеми вытекающими не только позитивными, но и негативными последствиями>.

- Цену крипто-дериватива можно привязать к определенному условию или событию, призванному защитить интересы участников рынка. Например, достижение базовым активом некой стоимости.

- Опционные контракты позволяют извлекать выгоды из неэффективности крипто-рынков без вхождения в спот по базовому активу.

- Опционы очень хороши в стратегиях управления рисками, в том числе, они позволяют торговать фьючерсными рисками[4].

Четыре вопроса по крипто(биткоин)-опционам

1. Где и как торгуют биткоин-опционами?

Основные надежные платформы, предоставляющих услуги по трейдингу крипто-деривативами - Deribit и Binance. Начальный этап стандартный, как у любой торговой площадки - регистрация и внесение средств. Новичкам должны быть крайне осторожны в использовании производных финансовых инструментов на цифровые активы.

2. Какая сумма необходима для начала работы с биткоин-опционами?

Наиболее общий ответ - все зависит от требований торговой площадки и ваших финансовых возможностей, от того какую сумму вы готовы потерять, когда рынок пойдет против вас. <Обычная рекомендация для трейдинга>. В последнее время, такие мобильные приложения, как Robinhood, продвигают новый тип торговли - покупку дробного числа акций и прочих активов, включая деривативы. что радикально снижает порог входа чуть ли не до нуля.

3. Сколько стоит крипто-опцион?

О том, что влияет на цену опциона смотрите выше.

4. Торгует ли GSR биткоин-опционами?

Да, но не со всеми. За последние 12 месяцев объем производных крипто-инструментов быстро вырос, поскольку институционалы и другие участники ищут альтернативные способы доступа к цифровым активам.

<Исходя из ответа, очевидно, что GSR закрыта для массового инвестора по данному, а возможно и по любому другому финансовому инструменту. Ниже GSR проясняет свою позицию>.

Несколько слов о деятельности GSR

В качестве клиентов GSR предпочитает майнеров биткоинов и эфириума, с их потребностью в специфическом хедже, призванном защитить от колебаний тарифов на электроэнергию, волатильности спот-рынка базового актива и проблем с хеш-скоростью сети.

К концу 2020 г. объем торгов производными продуктами GSR с майнинговым сообществом превысила $250 млн за 12 месяцев. В течение нескольких периодов 2020 года суммарный дневной открытый интерес опционов на биткоин в GSR превосходил аналогичный показатель Чикагской товарной биржи (Chicago Mercantile Exchange, CME)[5].

Биткоин и эфириум - не единственные базовые активы крипто-деривативов, задействованные GSR. Достаточно активно фирма работает и с альткоином.

Общая сумма контрактов, заключенных GSR с клиентами по итогам 2020 года превысила $1 млрд.

перевод, обработка, комментарии и примечания

В основе изложения статья “What Is A Bitcoin Option?”, опубликованная на портале GSR.io 01.03.2021. Она же - источник изображения на заставке.

Первоисточниками определений, терминов, понятий, явлений, вводимых по тексту, являются профильные статьи Википедии/Wikipedia, указанные в Списке источников к публикации (для переводов - возможны трактовки автора исходного материала), если не оговорено иное.

- Под адаптированным переводом понимается достаточно точное следование исходному материалу, с возможными отступлениями и пояснениями. Конкретные вещи - формулы, скрипты, графики и пр. (а также комментарии к ним) изложены максимально близко к оригиналу (часто скопированы). Ответственность за их корректность и ясность интерпретации несет автор исходника.

- Записью <курсив> обозначены вставки и комментарии переводчика.

- Связь между стоимостью базового актива, его волатильностью, сроком обращения опциона, безрисковой ставкой доходности и премией описывается уравнением Блэка-Шоулза - составной частью модели Блэка-Шоулза (Black–Scholes Option Pricing Model, кратко - OPM).

- Не совсем понятно, что имеет в виду автор исходника.

- В декабре 2017 г. CME запускает фьючерс на биткоин, а в феврале 2021-го фьючерс на эфириум.

- “Старые трюки Уолл-стрит нашли применение на крипторынке”, Profinance (по материалам агентства Bloomberg), 12.05.2021.

- “На Чикагской товарной бирже CME стартовали торги фьючерсами на Ethereum”, М. Теткин, РБК, 08.02.2021.

CME - Chicago Mercantile Exchange, Чикагская товарная биржа